Los 15 Principales Proveedores de Datos en LATAM

Conoce 15 proveedores de datos en LATAM que usan información alternativa para mejorar la evaluación crediticia.

En América Latina, millones de personas no pueden acceder a préstamos porque no encajan en los modelos de credit scoring tradicionales. Esto limita sus oportunidades de financiamiento y deja fuera a una gran parte de la población no bancarizada.

Para responder a este desafío, cada vez más prestamistas están recurriendo a datos alternativos. Estos datos permiten mejorar la puntuación buro de crédito y optimizar la evaluación de riesgos.

En este artículo, encontrarás una lista de 15 proveedores de datos alternativos en América Latina.

Esta lista incluye empresas especializadas en calificaciones crediticias de México y en alternative credit scoring.

¿Qué son los datos alternativos?

Los datos alternativos se refieren a fuentes de información no tradicionales que las organizaciones de préstamos utilizan para obtener información adicional sobre los prestatarios.

El análisis de la huella digital permite obtener una visión más completa del comportamiento del consumidor a partir de su interacción con el entorno digital. Además, estos datos pueden contribuir a una calificación crediticia más precisa en México y en toda la región de Latinoamérica.

Estos datos complementan las fuentes tradicionales y ofrecen una visión más completa. Entre los más utilizados están:

- Pagos de servicios y alquileres

- Actividad en redes sociales

- Transacciones móviles y telecomunicaciones

- Compras en línea

- Datos psicométricos

Datos alternativos - la solución para millones sin acceso al crédito en América Latina

En América Latina, muchas personas físicas enfrentan dificultades para acceder al crédito. Esto se debe a la falta de historial crediticio tradicional.

Según un informe de la Comisión Económica para América Latina y el Caribe (CEPAL), alrededor del 50% de la población está fuera del sistema financiero formal.

Muchas de las personas sin acceso a crédito podrían ser buenos prestatarios. Sin embargo, no tienen los datos adecuados para ser evaluados.

Los datos alternativos son fundamentales.

Estos datos complementan la información bancaria tradicional y ofrecen una visión más completa y precisa de la solvencia del solicitante. Así, se puede mejorar el puntaje del buró de crédito.

Las alternative data companies son una solución clave. Estas empresas recogen y procesan información que no se encuentra en los reportes crediticios tradicionales.

Los criterios detrás de nuestra elección de proveedores de datos alternativos

Nos basamos en criterios específicos para compilar una lista de proveedores de datos de crédito alternativos. En nuestra opinión, dichos proveedores deben ofrecer datos que:

1. Mejoren el rendimiento de los modelos de puntuación crediticia.

2. Ayuden a detectar clientes solventes o posibles morosos.

3. Contribuyan a la reducción del riesgo crediticio.

4. Presten activamente sus servicios en América Latina.

Los 15 principales proveedores de datos alternativos en América Latina

En América Latina, los proveedores de datos alternativos juegan un papel clave en el acceso al crédito.

Presentamos los 15 principales proveedores que están impulsando esta transformación en la región:

1. RiskSeal

2. Equifax

3. Credolab

4. Finerio Connect

5. AdviceRobo

6. LexisNexis

7. Nova Credit

8. Palenca

9. Preventor

10. CRiskCo

11. AccountScore

12. Jumio

13. BankFlip

14. ComplyAdvantage

15. Fourthline

1. RiskSeal

Descripción: RiskSeal es un avanzado sistema de evaluación crediticia digital que ofrece a los clientes más de 400 puntos de datos obtenidos de más de 200 canales alternativos. Esta solución optimiza los modelos de scoring crediticio al analizar la huella digital de los posibles prestatarios.

Sitio web: riskseal.io

Fundación: 2022

Datos alternativos:

- Puntuación de crédito digital en tiempo real

- Enriquecimiento de datos de correo electrónico

- Análisis de direcciones de correo electrónico

- Enriquecimiento de datos telefónicos

- Búsqueda en redes sociales del usuario

- Análisis de IP

- Análisis de riesgo

- Índice de confianza

- Coincidencia de fotografías

- Información de ubicación

- Métricas de comportamiento

Costo: A partir de $499/mes, con una política de precios flexible y modelo de pago por uso. No se cobran tarifas adicionales por integración, e incluyen soporte y formación.

Período de prueba: PoC (Prueba de Concepto) gratuita está disponible.

2. Equifax

Descripción: Equifax es una agencia de informes crediticios globales, que ofrece soluciones de datos alternativos para la evaluación de riesgos.

Sitio web: www.equifax.com

Fundación: 1899

Datos alternativos: información sobre crédito de consumidores no tradicionales, datos de comportamiento de pago.

- Datos de pagos de telecomunicaciones y servicios públicos

- Datos autorizados por el consumidor

- Datos de financiamiento especializado

- Datos de ingresos y empleo

- Historial de pago de alquiler

- Registros públicos y gravámenes

- Datos de pequeñas empresas y comerciales

- Datos de préstamos alternativos

- Datos de pagos en salud y seguros

- Historial de pagos de suscripciones

Costo: segun el artículo, el costo de las soluciones de Equifax para empresas varía según las necesidades específicas, con precios que pueden llegar hasta 850,000 dólares. El costo promedio anual es de aproximadamente 100,000 dólares.

Período de prueba: no ofrece una prueba gratuita.

3. Credolab

Descripción: Сredolab se especializa en análisis predictivo utilizando datos alternativos provenientes de dispositivos móviles. Ayuda a las instituciones financieras a medir el riesgo crediticio de personas no bancarizadas.

Sitio web: www.credolab.com

Fundación: 2016

Datos alternativos:

- Datos de comportamiento del usuario en dispositivos móviles

- Análisis de patrones de uso de aplicaciones móviles

- Información sobre la actividad en línea

- Datos de ubicación y geolocalización

- Análisis de hábitos de comunicación (mensajes, llamadas)

- Evaluación de patrones de navegación en internet

- Datos de interacción con servicios móviles

Costo: desde $600/mes. La suscripción a cualquiera de nuestros paquetes disponibles le dará acceso y licencia para utilizar nuestra plataforma. Compromiso mínimo de 12 meses.

Período de prueba: ofrece una prueba limitada para clientes potenciales.

4. Finerio Connect

Descripción: Finerio Connect facilita el acceso a datos financieros personales a través de una plataforma de Open Banking, permitiendo a las instituciones crear mejores modelos de scoring.

Sitio web: www.finerioconnect.com

Fundación: 2020

Datos alternativos:

- Agregación de datos financieros de múltiples fuentes

- Análisis de transacciones bancarias y categorización de gastos

- Evaluación del flujo de efectivo y estabilidad financiera

- Historial de ingresos y patrones de ahorro

- Información sobre suscripciones y pagos recurrentes

- Análisis de comportamiento financiero para evaluación crediticia

- Uso de open finance para acceso a datos en tiempo real

Costo: dependen de las necesidades específicas del cliente y del volumen de datos o servicios requeridos.

Período de prueba: ofrece un periodo de prueba gratuito para que los clientes potenciales prueben sus servicios.

5. AdviceRobo

Descripción: AdviceRobo es una plataforma que utiliza inteligencia artificial y machine learning para mejorar la precisión del análisis de crédito. Proporciona modelos predictivos basados en datos alternativos.

Sitio web: www.advicerobo.com

Fundación: 2015

Datos alternativos:

- Datos psicográficos sobre personalidad y actitudes financieras

- Análisis de hábitos de gasto y ahorro

- Información transaccional de cuentas y tarjetas

- Historial laboral y educativo como indicador de estabilidad

- Análisis de redes sociales para evaluar fiabilidad financiera

- Integración de múltiples fuentes de datos externas

- Inteligencia artificial para mejorar evaluación crediticia

Costo: El precio de sus servicios depende de las necesidades específicas del cliente, por lo que ofrecen soluciones personalizadas.

Período de prueba: 30 días gratis. Prueba gratuita sin tarjeta de crédito.

6. LexisNexis

Descripción: LexisNexis ofrece soluciones de datos alternativos para instituciones financieras, mejorando los procesos de evaluación de riesgos mediante análisis exhaustivo de diversas fuentes de datos.

Sitio web: www.lexisnexis.com

Fundación: 1970

Datos alternativos:

- Evaluación de consultas de crédito fuera de los burós tradicionales

- Análisis de flujo de efectivo basado en ingresos y gastos recurrentes

- Información sobre pagos de telecomunicaciones y servicios básicos

- Historial de empleo y progresión profesional como indicador financiero

- Análisis de transacciones bancarias, depósitos y movimientos de cuentas

- Verificación de identidad y detección de fraudes para evaluación de riesgos

- Datos sobre patrones de consumo y comportamiento de gasto

Costo: depende de las necesidades del cliente y de los productos específicos que se elijan.

Período de prueba: ofrece pruebas gratuitas para algunos de sus productos, pero esto también varía según el servicio que se elija.

7. Nova Credit

Descripción: Nova Credit es una plataforma global que conecta datos crediticios internacionales con el sistema financiero de cada país. Su objetivo es permitir a los consumidores con historiales crediticios internacionales acceder a productos financieros locales.

Sitio web: www.novacredit.com

Fundación: 2016

Datos alternativos:

- Historial crediticio internacional

- Información sobre comportamiento de pago en el extranjero

- Datos de pagos de telecomunicaciones y servicios básicos

- Registros de crédito previos de otros países

- Análisis de datos transaccionales de cuentas y tarjetas de crédito

Costo: no está disponible en línea.

Período de prueba: no está disponible en línea.

8. Palenca

Descripción: Palenca ofrece servicios de evaluación de crédito mediante el uso de datos alternativos y tecnologías de inteligencia artificial para ofrecer informes financieros más completos.

Sitio web: www.palenca.com

Fundación: 2021

Datos alternativos:

- Información de empleo

- Ganancias e ingresos

- Datos personales y de identificación

- Información bancaria

- Información vehicular (para conductores de plataformas)

- Métricas y desempeño laboral

- Historial de empleo y fuentes de ingresos múltiples

Costo: no está disponible en línea.

Período de prueba: ofrece una prueba gratuita para comenzar a integrar sus servicios, sin necesidad de tarjeta de crédito.

9. Preventor

Descripción: Preventor ofrece herramientas para la evaluación del riesgo crediticio utilizando datos alternativos, especialmente enfocados en la prevención de fraudes. La empresa proporciona información relevante de comportamiento y antecedentes financieros no tradicionales.

Sitio web: www.preventor.com

Fundación: 2017

Datos alternativos:

- Datos de comportamiento en línea

- Historial de pagos de servicios básicos

- Información sobre transacciones digitales

- Datos no tradicionales de clientes y empresas

- Información relevante sobre posibles fraudes

Costo: no está disponible en línea

Período de prueba: ofrece una suscripción con una prueba gratuita durante un periodo de tiempo limitado.

10. CRiskCo

Descripción: CRiskCo utiliza inteligencia artificial y análisis de datos para proporcionar soluciones en la evaluación de riesgo crediticio. Se especializa en ofrecer un puntaje de crédito y análisis avanzado para empresas de pequeña y mediana escala.

Sitio web: www.criskco.com.mx

Fundación: 2021

Datos alternativos:

- Análisis de comportamiento de pagos de pequeñas y medianas empresas

- Datos financieros no tradicionales

- Información sobre flujo de caja y transacciones bancarias

- Análisis de riesgos y solvencia de negocios en tiempo real

Costo: no está disponible en línea.

Período de prueba: no está disponible en línea.

11. AccountScore

Descripción: El proveedor de análisis AccountScore ayuda a las empresas a obtener, enriquecer e interpretar datos sobre transacciones bancarias.

La plataforma permite analizar cuentas de un solo cliente y grandes volúmenes de datos.

La información obtenida es especialmente útil para la calificación crediticia, la evaluación de la solvencia, la verificación de inquilinos y la elaboración de perfiles de marketing.

Sitio web: www.accountscore.net

Fundación: 2015

Datos alternativos:

- Transacciones detalladas de las cuentas bancarias

- Métricas de comportamiento (frecuencia de uso de la cuenta, patrones de gasto, etc.)

- Cálculo de los ingresos disponibles y la solvencia

- Verificación de ingresos y empleo

- Historial de pagos de alquiler e ingresos del inquilino

- Perfil financiero detallado y previsión de movimientos de fondos

Costo: no está disponible públicamente, se requiere consulta.

Período de prueba: no se ha indicado, pero hay una versión demo y acceso a la API disponibles bajo petición.

12. Jumio

Descripción: La solución basada en inteligencia artificial de Jumio proporciona identificación digital y análisis contextual de datos en todas las etapas de la interacción con el cliente.

La plataforma combina verificación biométrica, detección de signos de vida, verificaciones AML y análisis inteligente de riesgos.

Esto permite a las empresas confirmar la identidad de los clientes de la forma más rápida y precisa.

Sitio web: www.jumio.com

Fundación: 2010

Datos alternativos:

- Biometría e indicadores de “vitalidad” (reconocimiento facial, antisuplantación, detección de deepfakes, estimaciones de edad)

- Verificación según listas de sanciones globales, PEP y medios de comunicación negativos

- Señales de identificación en más de 5 000 tipos de documentos en todo el mundo

- Inteligencia de análisis de identidad basada en transacciones múltiples

- Análisis antifraude integral

Costo: no está disponible online. Hay una calculadora del coste total de propiedad. Calcula el coste en función del volumen de verificaciones, la frecuencia de las verificaciones manuales, los gastos de personal y el impacto de la pérdida de clientes.

Período de prueba: no especificado, versión demo disponible bajo petición.

13. BankFlip

Descripción: La plataforma BankFlip proporciona acceso a datos sobre el empleo, los ingresos y la carga de deuda de los usuarios.

Gracias a su sencilla conexión, el servicio ayuda a los prestamistas a acelerar el proceso de scoring, de verificación y de evaluación de riesgos.

El modelo de acceso autorizado garantiza la transparencia y abarca todas las fuentes de ingresos del cliente.

Sitio web: www.bankflip.io

Fundación: 2019

Datos alternativos:

- Datos confirmados sobre los ingresos (salarios, pensiones, prestaciones, subsidios por desempleo)

- Información sobre el empleo (situación laboral, empleador, continuidad del empleo)

- Carga de la deuda y datos sobre riesgos

- Ingresos por bienes inmuebles

- Inversiones, ingresos por capital

- Ingresos por negocios, criptomonedas y herencias

Costo: no especificada, está disponible bajo petición.

Período de prueba: no está disponible, pero se puede solicitar una demostración y probar el widget en tiempo real.

14. ComplyAdvantage

Descripción: La empresa ComplyAdvantage opera en el ámbito de los riesgos AML y utiliza la IA para detectar los delitos financieros.

La plataforma combina la verificación de los clientes y las empresas, la supervisión en tiempo real y el análisis de las transacciones.

El uso de los datos alternativos permite enriquecer considerablemente el perfil de riesgos.

Sitio web: www.complyadvantage.com

Fundación: 2014

Datos alternativos:

- Listas de sanciones y vigilancia de las personas físicas y jurídicas

- Base de datos de personas políticamente expuestas, así como de sus familiares y socios cercanos

- Seguimiento de las noticias negativas en diferentes idiomas

- Análisis de riesgos transaccionales (indicadores AML, señales de fraude, agrupación)

- Perfilado de riesgos de clientes y empresas durante la incorporación y en el seguimiento continuo

Costo: Starter: desde $99,99/mes (hasta 1 000 entidades), Enterprise: precio bajo petición

Período de prueba: no se especifica, hay una demo disponible y se puede suscribir directamente al plan Starter.

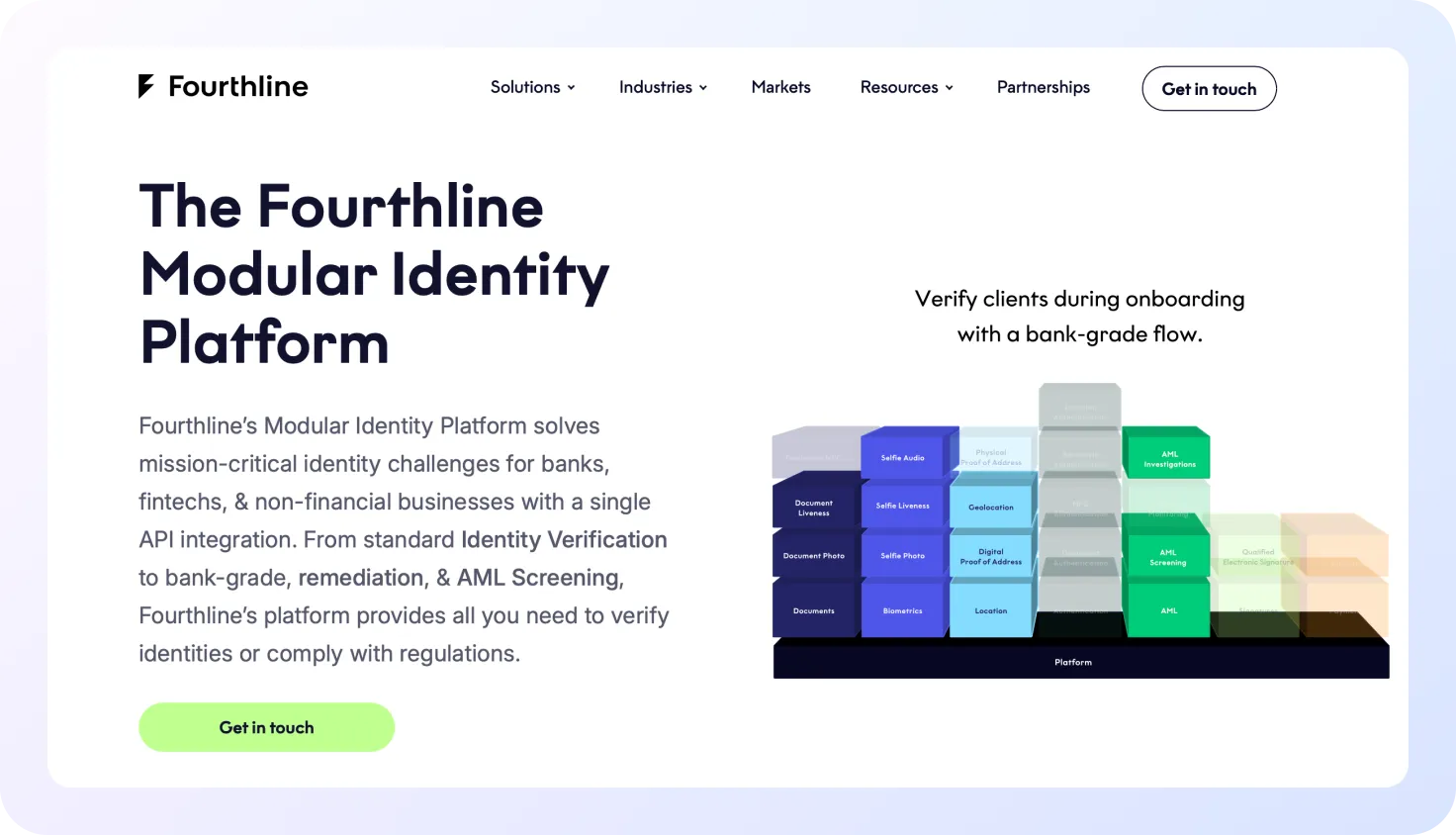

15. Fourthline

Descripción: La plataforma modular Fourthline se utiliza para identificar y cumplir los requisitos normativos.

Las empresas pueden utilizar las soluciones por separado o combinar KYC, autenticación y supervisión AML en un único sistema.

Fourthline proporciona herramientas de nivel bancario destinadas a aumentar la fiabilidad y reducir los riesgos de fraude.

Sitio web: www.ourthline.com

Fundación: 2017

Datos alternativos:

- Verificación biométrica y documental de la identidad, los datos del dispositivo y la geolocalización

- Confirmaciones digitales de la dirección y las cuentas bancarias

- Screening y monitorización AML (sanciones, PEP, medios adversos)

- Autenticación de clientes y reverificación KYC

- Investigaciones e informes CDD

- Firmas electrónicas cualificadas e indicadores de riesgo de fraude

Costo: no se divulga, se discute individualmente.

Período de prueba: no está disponible, pero se puede solicitar una demostración y una consulta personalizada.