Cómo la inteligencia artificial está cambiando el riesgo crediticio en América Latina

Descubra cómo la IA transforma el riesgo crediticio en LATAM, mejora el scoring y amplía el acceso financiero.

La inteligencia artificial se ha convertido en el motor de la innovación financiera en LATAM. En los últimos años, esta tecnología se ha convertido en una necesidad estratégica para los bancos y las empresas fintech de la región.

Es difícil sobreestimar el papel de la inteligencia artificial en las finanzas de los países latinoamericanos. Se utiliza para evaluar el riesgo crediticio, tomar decisiones sobre la concesión de préstamos, detectar fraudes y muchas otras tareas.

Sin embargo, es importante comprender que los modelos de riesgo crediticio con IA no sustituyen al enfoque tradicional de la concesión de créditos. Cambian las formas de identificar, evaluar y gestionar el riesgo crediticio, ayudando a los prestamistas a tomar decisiones más equilibradas, justas y rápidas.

Antes de examinar las ventajas de la evaluación de crédito con inteligencia artificial, conviene comprender dónde empiezan a fallar los modelos tradicionales.

Debilidades de la evaluación tradicional del riesgo crediticio

Los modelos tradicionales de scoring crediticio se basan principalmente en los datos financieros del solicitante:

- historial crediticio;

- nivel de ingresos;

- carga de deuda;

- estabilidad laboral, etc.

Este enfoque se ha mantenido durante décadas como la base para evaluar la solvencia de los posibles prestatarios, especialmente en el sector bancario tradicional.

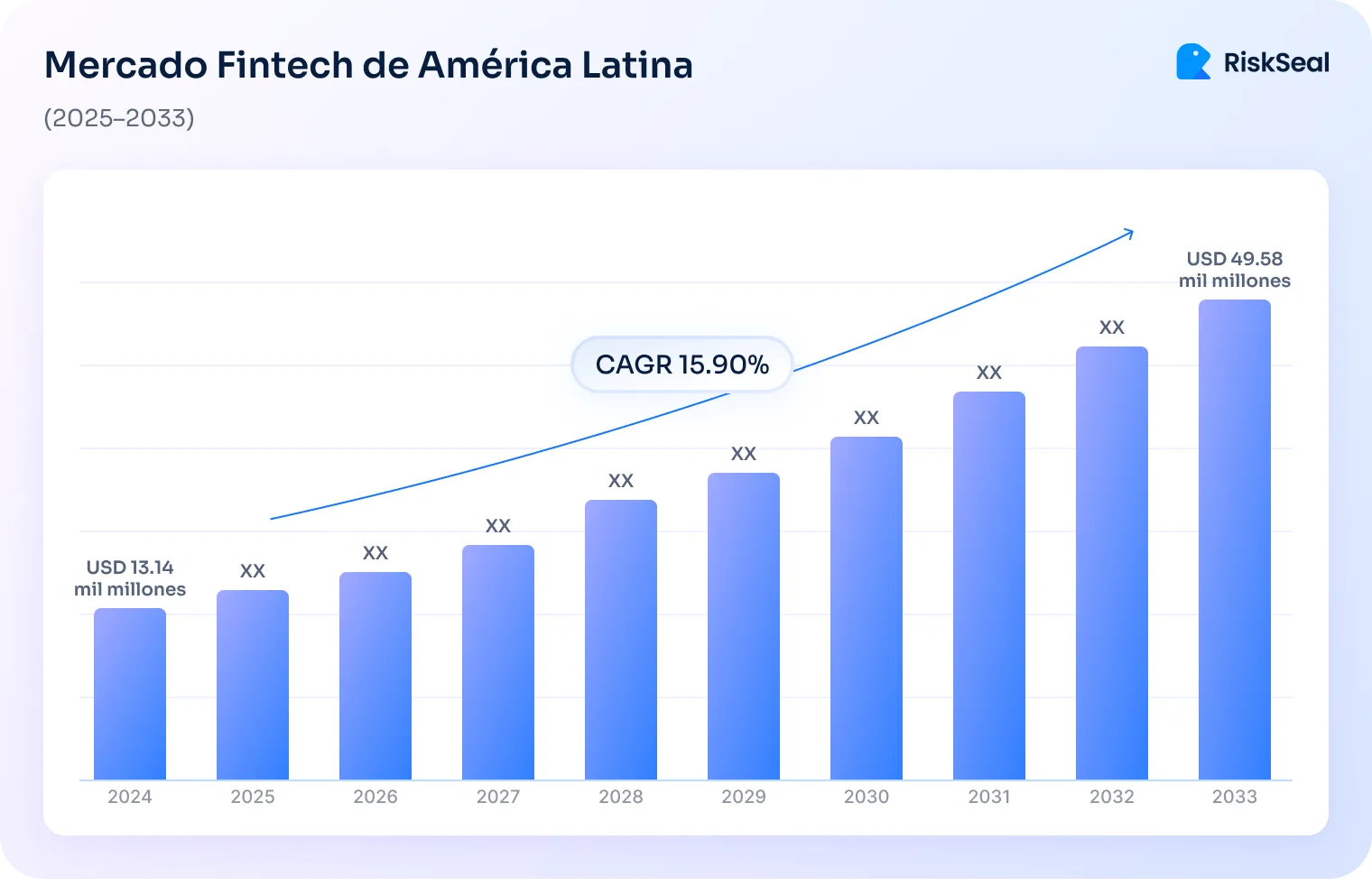

Sin embargo, en los últimos años, el mercado latinoamericano de fintech se ha desarrollado rápidamente. Si en 2024 se estimaba en $13 mil millones, para 2033 se prevé que crezca hasta $49 mil millones.

En esta situación, la scoring crediticia tradicional presenta una serie de limitaciones. En primer lugar, los datos financieros pierden rápidamente su relevancia, lo que reduce la precisión de las previsiones.

En segundo lugar, los modelos clásicos solo permiten evaluar a los solicitantes que ya tienen acceso al sistema bancario.

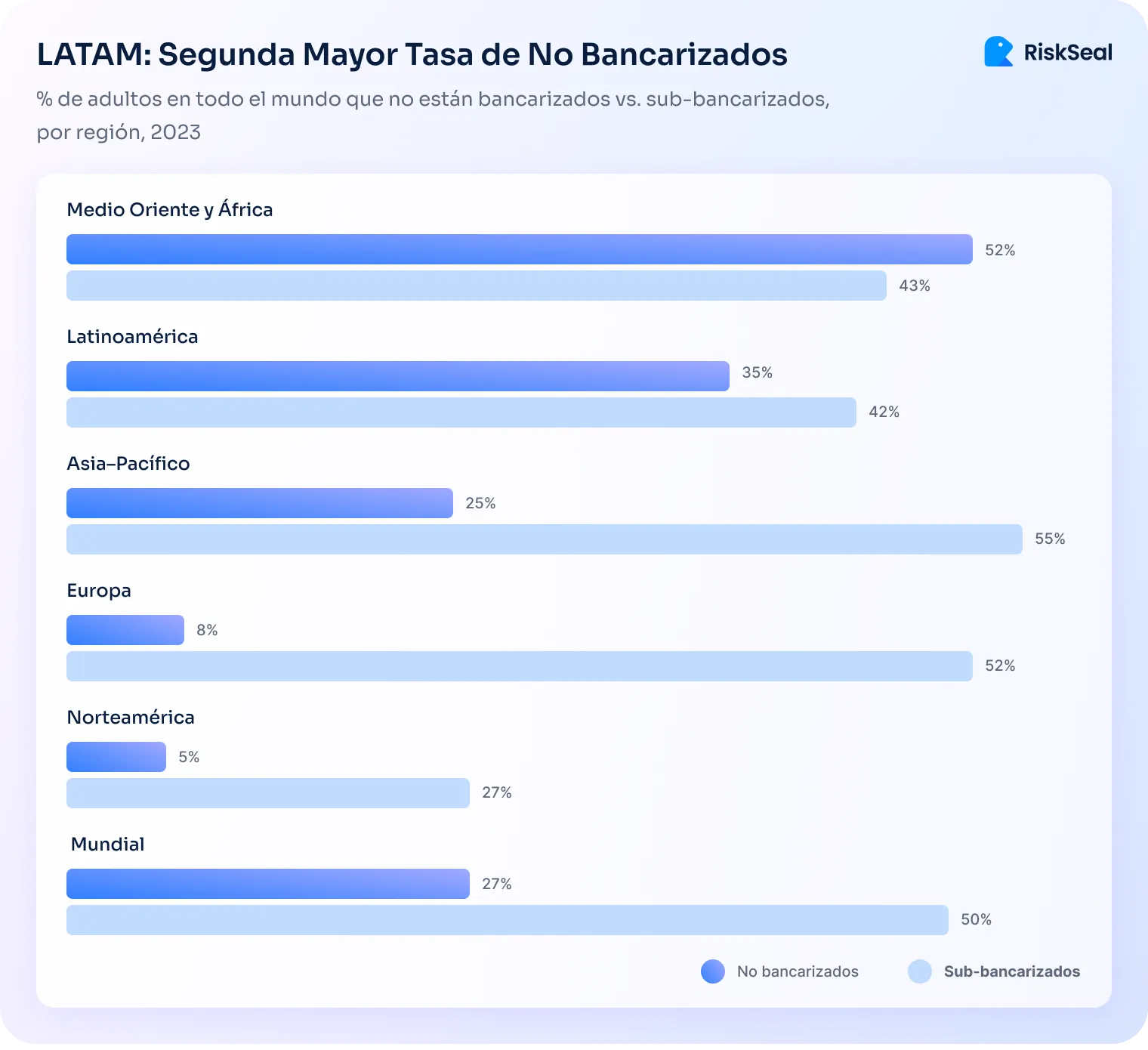

Y esto es un problema real para los países latinoamericanos, donde el 35% de la población adulta no tiene acceso a los servicios de las instituciones financieras. Cabe destacar que, según este indicador, la región ocupa el segundo lugar en el mundo:

Es aquí donde la inteligencia artificial abre nuevos horizontes. El innovador software de riesgo crediticio permite utilizar datos alternativos y análisis en tiempo real para formar una imagen más precisa e inclusiva del riesgo crediticio.

Transformación de la evaluación del riesgo crediticio mediante IA

La inteligencia artificial amplía las posibilidades de evaluación del riesgo crediticio en América Latina. Estas son las principales áreas de aplicación de esta tecnología:

1. Predicción de los impagos mediante análisis. El aprendizaje automático es capaz de analizar miles de señales, desde el historial financiero hasta los datos de comportamiento.

Basándose en el análisis, el sistema llega a una conclusión sobre la probabilidad de incumplimiento de las obligaciones.

2. Detección de fraudes y verificación de identidad. La IA reconoce con precisión identidades sintéticas y falsas.

Además, identifica los patrones de comportamiento anómalos en el espacio digital.

3. Monitorización dinámica de la cartera. El uso de la inteligencia artificial en finanzas permite evaluar continuamente la calidad de la cartera crediticia, generando señales tempranas sobre posibles riesgos.

4. Automatización de los riesgos operativos. La IA ayuda a detectar anomalías en los procesos internos y en la interacción con terceros.

Esto permite reducir la probabilidad de los errores y las pérdidas.

5. Segmentación de los clientes y la personalización de las ofertas. La inteligencia artificial ayuda a los prestamistas a crear perfiles de clientes más precisos y a ofrecer condiciones de crédito justas para diferentes grupos de prestatarios.

Las empresas fintech locales están aprovechando cada vez más estas oportunidades para prestar servicios a los consumidores y a las pequeñas y medianas empresas que no tienen acceso a los servicios bancarios, al tiempo que mantienen los riesgos bajo control.

Transición de los modelos tradicionales al scoring crediticio con IA

Actualmente, en los países de América Latina se está produciendo una auténtica transformación digital en la banca. En lugar de basarse exclusivamente en los datos financieros de los solicitantes, los prestamistas recurren cada vez más a las mejores empresas de informes de crédito.

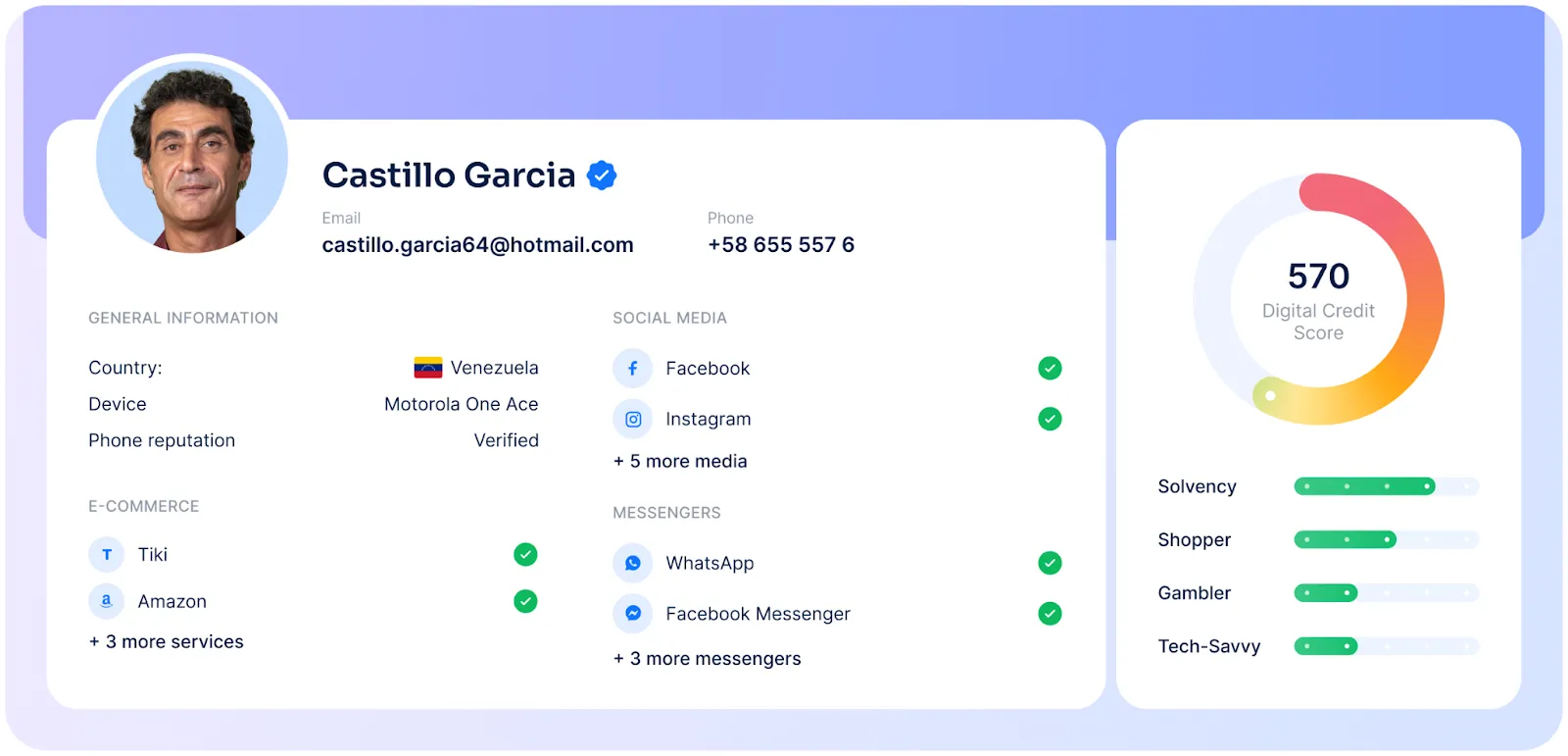

Y no se trata del historial crediticio ni del nivel de ingresos. Estas empresas apuestan por datos no tradicionales:

- huellas digitales de los usuarios

- operaciones en aplicaciones de pago

- actividad en sitios web de comercio electrónico

- información sobre los dispositivos utilizados y las direcciones IP

Todo esto forma una imagen más completa y dinámica del comportamiento del prestatario potencial.

Este enfoque beneficia a ambas partes del proceso de concesión de créditos:

- Para las entidades financieras, es una oportunidad de obtener una visión más completa de la solvencia del solicitante y mejorar la precisión de la evaluación de riesgos.

- Para los prestatarios, es una oportunidad de acceder a créditos en condiciones justas. Especialmente para aquellos que no tienen historial crediticio.

Por ejemplo, el propietario de una pequeña empresa en São Paulo o en Lima que acepta regularmente pagos en línea y muestra indicadores digitales estables ahora puede contar con la aprobación de un crédito. Incluso si no tiene una scoring crediticia tradicional.

Otra ventaja de la inteligencia artificial es su capacidad para aprender constantemente. El sistema analiza nuevos datos, reacciona a los cambios del mercado y, con el tiempo, hace predicciones cada vez más precisas y adaptables.

Sin embargo, a pesar de todas las ventajas de aplicar la inteligencia artificial en la gestión del riesgo crediticio, es importante recordar que todas las innovaciones deben implementarse en estrecha relación con los requisitos de transparencia y el cumplimiento de las normas reguladoras.

Entre la innovación y la responsabilidad: marcos normativos para la IA

Cuanto más activa es la implantación de la IA en el ámbito financiero, más se manifiesta uno de sus principales retos: el efecto “caja negra”:

¿Qué significa eso?

Muchos modelos de IA funcionan con algoritmos complejos que son difíciles de interpretar incluso para los especialistas.

Como resultado, las decisiones del sistema pueden ser precisas, pero siguen siendo opacas para los reguladores, los clientes y los analistas crediticios.

Para evitar esta incertidumbre, los reguladores de todo el mundo (incluidos los países de América Latina) están adoptando los principios de la inteligencia artificial explicable y responsable.

Esto significa que todos los modelos de riesgo crediticio con IA deben ser no solo eficaces, sino también verificables, éticos y gestionables por el ser humano.

Veamos los enfoques internacionales y regionales para regular el uso de la inteligencia artificial en las finanzas:

1. La Unión Europea se ha convertido en pionera en la creación de un marco normativo con la aprobación de la AI Act. El documento clasifica el uso de la IA según los niveles de riesgo.

Los préstamos se consideran de alto riesgo, lo que exige transparencia en los modelos y la capacidad de explicar las decisiones.

2. Brasil es uno de los líderes regionales. La autoridad nacional de protección de datos ha puesto en marcha un proyecto piloto de Regulatory Sandbox para la IA, que incluye los servicios financieros y el sector bancario.

Además, se están desarrollando iniciativas para el uso ético de la IA y la transparencia en la gestión de los riesgos crediticios.

3. México utiliza las leyes vigentes sobre protección de datos personales, como la LFPDPPP.

Estas exigen transparencia, el consentimiento de los usuarios y la protección de los datos cuando se aplica la IA en los servicios financieros y de crédito.

4. Colombia, Chile y Argentina están elaborando legislación sobre IA y estrategias nacionales. Estos países hacen hincapié en la gestión de riesgos, la reducción de los sesgos de los algoritmos y la garantía de la explicabilidad de las decisiones.

Le ofrecemos información sistematizada sobre la regulación del uso de la IA en el ámbito financiero en la región de LATAM:

Teniendo en cuenta todos los actos legislativos elaborados y las iniciativas propuestas, la preparación de los países de América Latina para la introducción de la inteligencia artificial se presenta de la siguiente manera:

En cuanto a las tendencias generales, cabe señalar que la regulación de la IA en la región sigue estando fragmentada.

Sin embargo, en los países latinoamericanos se observa claramente el cumplimiento de ciertos principios:

- Clasificación de las aplicaciones de IA según el nivel de riesgo.

- Cumplimiento de las normas internacionales.

- Equilibrio entre la introducción de innovaciones y la protección de los derechos de los consumidores.

- Requisitos de transparencia, explicabilidad y supervisión continua modelos de riesgo crediticio con IA.

Gracias al cumplimiento de estos principios, la IA pasa de ser un riesgo potencial a convertirse en una herramienta para el crecimiento financiero sostenible y seguro.

La IA en la práctica: ¿cómo convertir la tecnología en una ventaja competitiva?

La inteligencia artificial ofrece ventajas reales a los bancos y las empresas fintech, convirtiendo la gestión del riesgo crediticio en una ventaja estratégica.

A continuación se presentan cinco factores clave mediante los cuales esta tecnología influye positivamente en la eficacia de los prestamistas de América Latina:

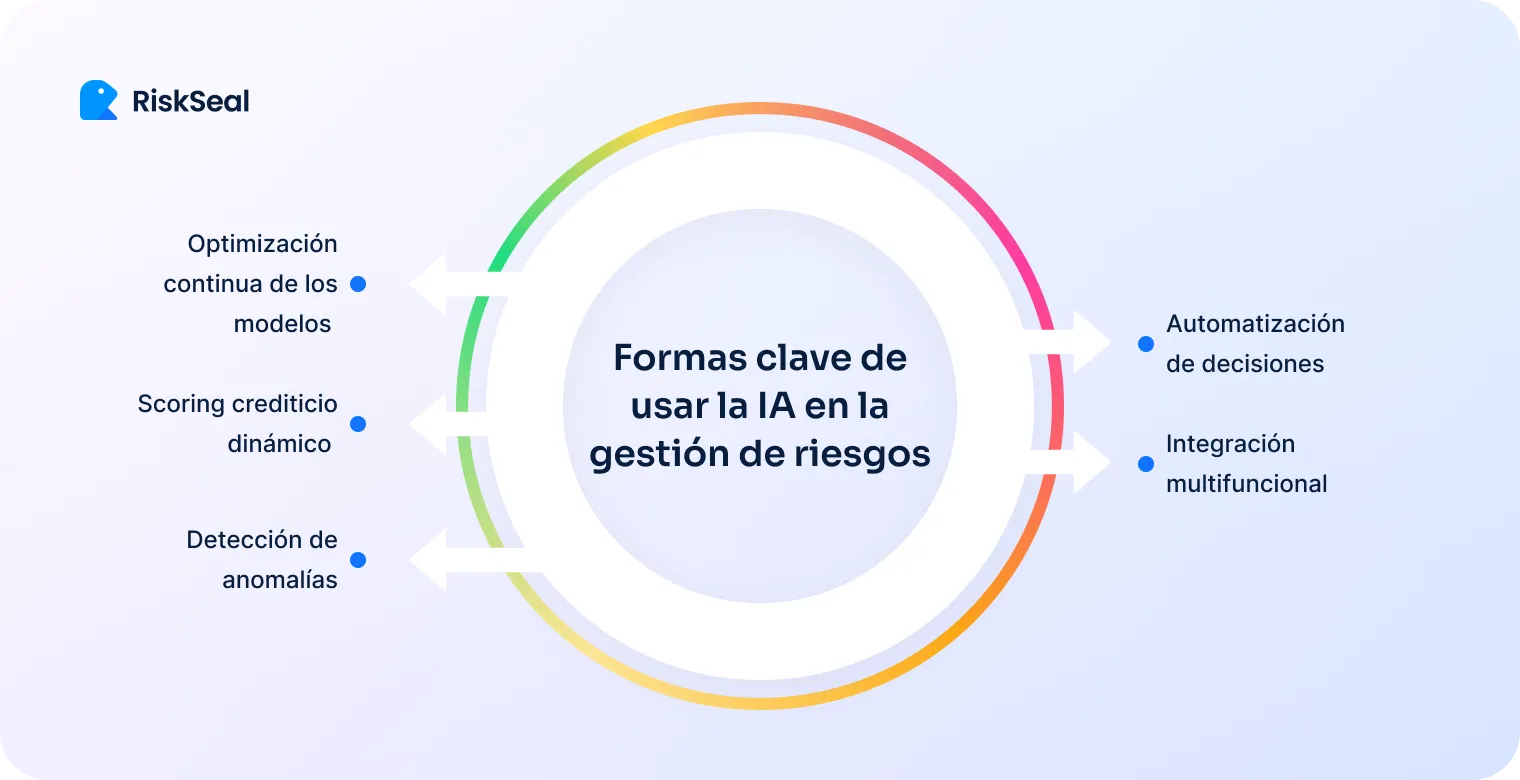

- Optimización continua de los modelos. La IA permite ajustar constantemente las variables y mejorar la precisión de las previsiones de impago.

- Scoring crediticio dinámico. Los perfiles de los prestatarios se actualizan en tiempo real, en lugar de una vez al trimestre. Esto permite reaccionar a tiempo ante los cambios en el comportamiento financiero.

- Detección de anomalías. La IA clasifica y señala los pagos o comportamientos atípicos de los clientes en una fase temprana.

- Automatización de decisiones. La tecnología acelera el proceso de aprobación de créditos. Al mismo tiempo, se garantizan los mecanismos integrados de gestión de riesgos y la consideración imparcial de las solicitudes.

- Integración multifuncional. Se fusionan los análisis de crédito, de fraude y de cumplimiento normativo en una única plataforma gestionada por IA.

En RiskSeal, hemos observado en numerosas ocasiones cómo explicable AI ayuda a los prestamistas a reducir las pérdidas por fraude y, al mismo tiempo, a aumentar la proporción de solicitudes aprobadas sin infringir los requisitos de cumplimiento normativo.

En resumen, se puede decir que la inteligencia artificial no es solo una herramienta de protección contra los riesgos. Es un catalizador del crecimiento que permite tomar decisiones de crédito más inteligentes e inclusivas.

El ser humano y la IA: un nuevo paradigma de gestión de los riesgos

La inteligencia artificial en la gestión del riesgo crediticio no sustituye a los expertos. Complementa sus capacidades, haciendo que los procesos sean más precisos y eficaces.

El ser humano aporta el contexto y la visión estratégica, y es responsable del componente ético. Por su parte, la IA aporta escala, velocidad y precisión en el análisis.

Un ejemplo de proceso de trabajo en el que se produce una sinergia entre el ser humano y la tecnología es el siguiente:

- El ser humano establece la estrategia y el marco de evaluación de riesgos.

- La IA analiza los datos y ofrece una serie de recomendaciones.

- El ser humano verifica y corrige las conclusiones.

- La IA aprende de la retroalimentación, mejorando las predicciones futuras.

El futuro de la gestión de riesgos se basa en equipos híbridos. En ellos, el juicio humano y la precisión de las máquinas interactúan estrechamente, lo que garantiza decisiones más seguras, inclusivas y estratégicamente fundamentadas.

Cómo RiskSeal utiliza la IA para tomar decisiones crediticias más precisas

Proveedor de datos alternativos RiskSeal no posiciona la inteligencia artificial como una función independiente.

La tecnología está integrada en los procesos de evaluación de la personalidad, la solvencia crediticia y la prevención del fraude:

1. Scoring crediticio explicable. Los modelos se crean con énfasis en la precisión y la interpretabilidad. Esto permite a los prestamistas comprender por qué se le ha asignado una determinada calificación del solicitante.

2. Análisis de datos alternativos. RiskSeal utiliza una amplia gama de fuentes de información no tradicionales para evaluar el riesgo crediticio.

El sistema analiza el rastro digital del prestatario, los datos de los dispositivos y las señales de comportamiento, comparándolos con la información de diferentes canales. Por ejemplo, correo electrónico, teléfono, IP.

Este enfoque permite detectar discrepancias y anomalías, incluidas identidades sintéticas o falsas, incluso antes de tomar la decisión de conceder el crédito.

3. Prevención del fraude y precisión de la información crediticia. La verificación de la identidad influye directamente en la calidad de la cartera. La detección temprana de perfiles falsos reduce el nivel de impagos en el futuro.

4. Cumplimiento normativo y confianza. Utilizamos los modelos creados con transparencia y verificabilidad en mente. Cumplen plenamente con las nuevas leyes de América Latina sobre la inteligencia artificial y la protección de datos.

El uso del sistema de scoring RiskSeal permite a los prestamistas reducir el número de casos de aprobación de créditos a estafadores. Además, amplía el acceso a los créditos para prestatarios reales y fiables. Así lo demuestran los casos de éxito de la empresa.

Según nuestra experiencia, las carteras más sólidas comienzan con datos de identidad verificados y confirmados. Es aquí donde la IA desempeña un papel decisivo.

Resumen: La IA responsable como próxima frontera de la innovación en el ámbito crediticio

La inteligencia artificial está cambiando cómo los prestamistas evalúan, controlan y gestionan los riesgos crediticios. Hace que los procesos sean más eficientes y mejora el acceso financiero. En resumen, hace que los préstamos sean más justos e inclusivos.

Al mismo tiempo, la implementación de la IA debe ser transparente, explicable y cumplir con los requisitos normativos. Este enfoque permitirá equilibrar la innovación y la responsabilidad.

En definitiva, en la era del crédito inteligente, los ganadores no serán aquellos que asuman los mayores riesgos, sino aquellos que mejor los comprendan.