Cómo la ciencia de los datos está cambiando la gestión del riesgo crediticio en Latinoamérica

Descubre cómo la ciencia de datos está transformando la gestión del riesgo crediticio en LATAM ante retos clave.

Latinoamérica está viviendo una auténtica transformación digital en la banca. El rápido crecimiento de la digitalización, la expansión masiva de los servicios financieros móviles y el auge de los neobancos hacen que el crédito sea más accesible que nunca.

Sin embargo, estos cambios vienen acompañados de serios desafíos. En los países de esta región hay un alto nivel de empleo informal y de fraude digital.

Esto complica a los prestamistas locales la búsqueda de un equilibrio entre la expansión y la gestión de riesgos.

En estas condiciones, los métodos tradicionales de evaluación de la solvencia pierden su relevancia. Los datos se convierten no solo en un recurso, sino en una ventaja estratégica en el mercado.

En este artículo hablaremos sobre cómo la analítica avanzada y los enfoques modernos del procesamiento de datos están cambiando el enfoque de la gestión de riesgos en las fintechs de LATAM.

Problemas de los gestores de riesgos en los países de Latinoamérica

Las entidades financieras de la región LATAM han descubierto nuevas oportunidades en el ámbito de los préstamos en los últimos años. Todo ello gracias al aumento de la digitalización y al notable incremento del número de prestatarios.

Al mismo tiempo, los analistas crediticios y los gestores de riesgos crediticios de esta región se enfrentan a una serie de limitaciones específicas. Esto hace que tomar decisiones fundamentadas resulte especialmente complicado.

Sin comprender estas barreras, es imposible construir un modelo de evaluación de riesgos sostenible y preciso.

Informalidad y dispersión de los datos

Según datos de la International Labour Organization, alrededor del 50% de la población de la región se encuentra fuera del sector formal de la economía. Es decir, trabaja de manera informal.

Estos trabajadores no tienen una fuente de ingresos confirmada, historial financiero ni calificación crediticia. Por lo tanto, las agencias de crédito no pueden proporcionar suficiente información sobre ellos.

Esto hace que la verificación tradicional de la solvencia sea prácticamente imposible.

Infraestructura tecnológica: desigualdad entre los actores

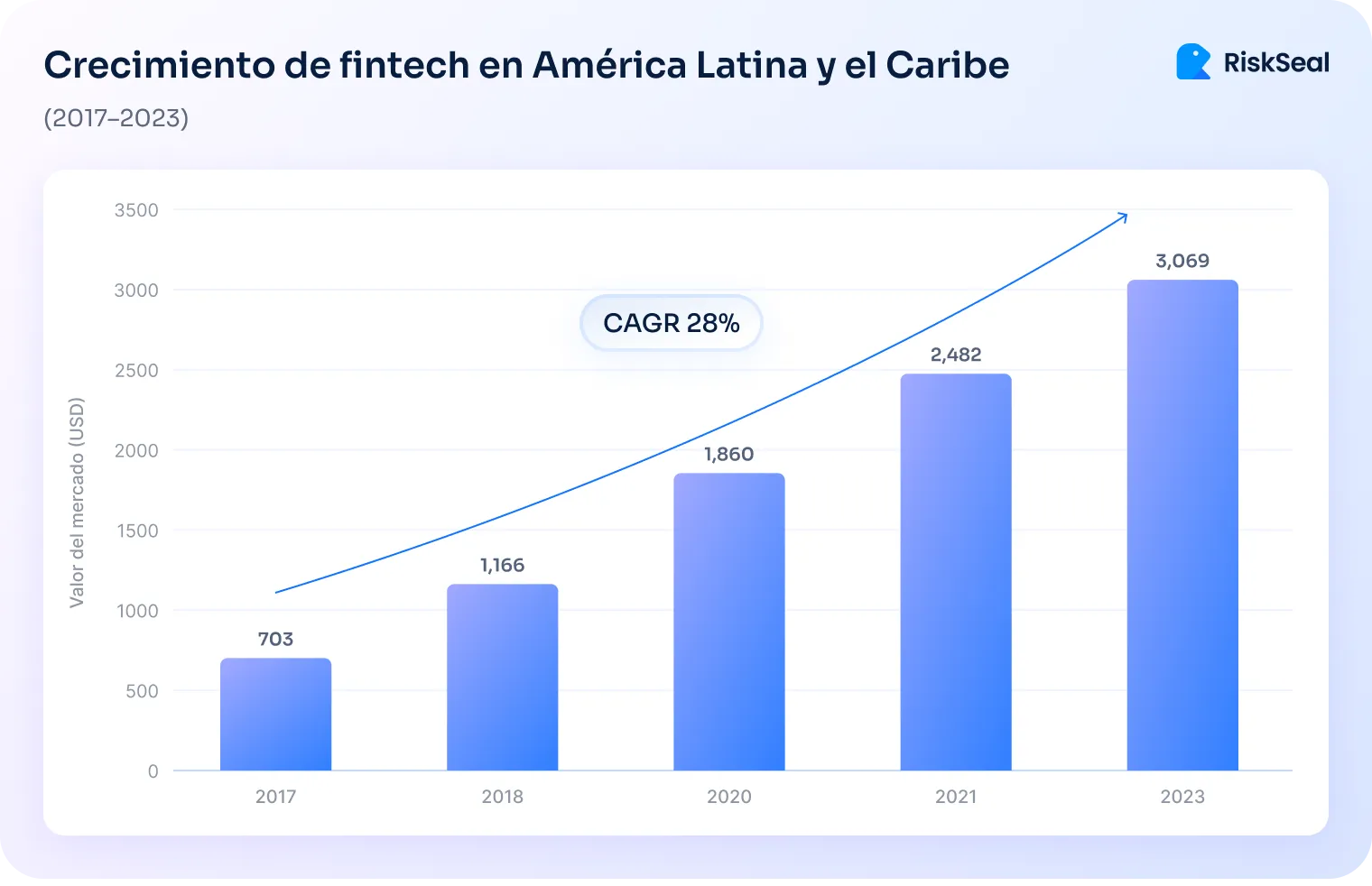

El sector fintech del país está creciendo a un ritmo impresionante. Según las estadísticas oficiales, en 2023 el número de startup en la región superó las 3000.

Esta cifra es cuatro veces mayor que la de hace seis años:

Al mismo tiempo, los bancos tradicionales se están quedando atrás en la adaptación a las nuevas tecnologías. Para ellos, el obstáculo son los sistemas obsoletos y la dependencia de los procesos manuales.

Déficit de personal cualificado

En la región se observa una escasez de especialistas en análisis financiero e inteligencia artificial.

Demostraremos esto con el ejemplo de Brasil, líder regional en la implementación de tecnologías innovadoras.

Según datos de Research Gate, el número de expertos en datos y aprendizaje automático en este país es considerablemente inferior al de muchos países desarrollados (teniendo en cuenta la población). Por ejemplo, Brasil está por detrás de Alemania, India y Canadá.

Al mismo tiempo, la demanda de profesionales en este ámbito no deja de crecer. Los analistas estiman que en 2025 el país necesitará 530 000 especialistas en el ámbito de las tecnologías de la información.

La cuestión de la seguridad de los datos y la confianza en los prestamistas

La digitalización aumenta inevitablemente la sensibilidad del tema de la confidencialidad de los datos.

Las violaciones de la seguridad en la recopilación, el almacenamiento y el procesamiento de la información de los clientes pueden dar lugar a sanciones legales.

Y lo que es más importante, la pérdida de confianza de los prestatarios.

La función estratégica de la analítica en la gestión del riesgo crediticio

Entonces, ¿qué tenemos? Una macroeconomía inestable, predominio del empleo informal y limitación de las fuentes tradicionales de datos.

En tales condiciones, la ciencia de los datos permite a las entidades de crédito:

- Predecir con mayor precisión el comportamiento de los prestatarios

- Generar puntaje de crédito digital en tiempo real

- Trabajar en plena conformidad con la base normativa

Veamos cómo exactamente la analítica ayuda a mejorar estas áreas.

Evaluación más precisa de la solvencia crediticia

Ya hemos visto que para el riesgo crediticio en Latinoamérica los enfoques tradicionales no son suficientes. Aquí no se puede prescindir de un enfoque analítico ampliado.

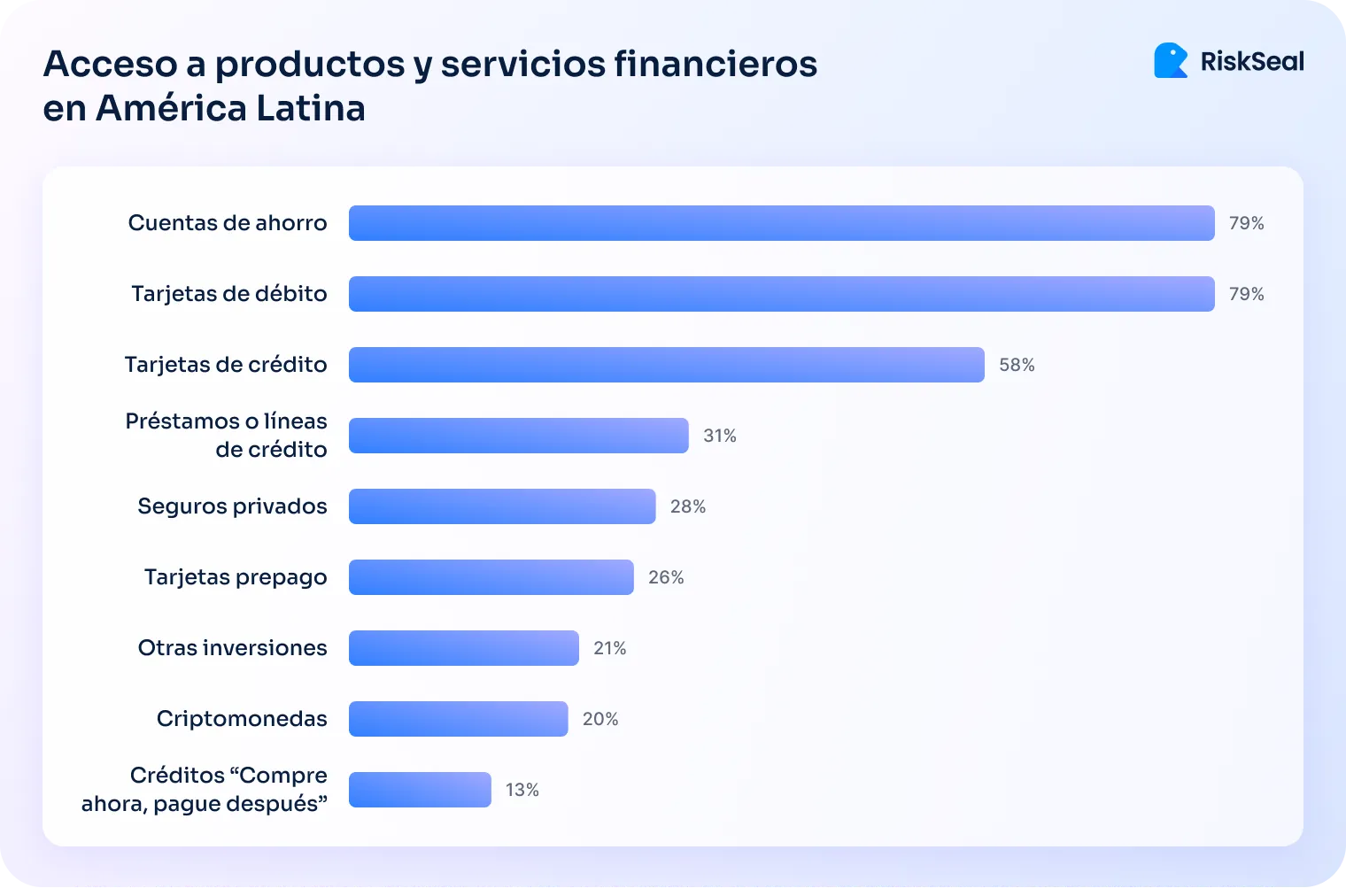

Implica combinar información estructurada (ingresos, empleo, historial crediticio) con fuentes de datos alternativos para el fuentes de datos alternativos para el scoring crediticio en LATAM.

Entre ellos se pueden incluir:

- datos de transacciones online

- pagos de servicios públicos

- análisis de comportamiento

- huella digital

- datos de telecomunicaciones, etc.

Optimización de soluciones en tiempo real

Los sistemas modernos permiten a los prestamistas automatizar las etapas clave del proceso de concesión de créditos, desde la presentación de la solicitud hasta la aprobación o el rechazo.

Esto es posible gracias a algoritmos entrenados con datos históricos.

Además, estos modelos funcionan en tiempo real. Responden rápidamente a los cambios en el comportamiento del prestatario o en el macroentorno.

El resultado es una reducción del nivel de morosidad y una rápida detección de posibles impagos.

Cumplimiento de los requisitos normativos

La legislación de los países de LATAM exige a las entidades de crédito la máxima transparencia en la evaluación de la solvencia y la gestión de riesgos.

Por ejemplo:

- En México, la Comisión Nacional Bancaria y de Valores (CNBV) obliga a los prestamistas a presentar informes rigurosos sobre la evaluación de riesgos y la equidad de las condiciones de crédito.

- En Brasil, el Banco Central está poniendo en marcha una iniciativa de open finance. Esta iniciativa regula el uso de datos personales en la toma de decisiones.

- En Perú, el organismo regulador estatal Superintendencia de Banca, Seguros y AFP (SBS) impone requisitos estrictos en materia de gestión de riesgos de cartera y clasificación de prestatarios.

La analítica ayuda a las entidades de crédito a cumplir todas estas normas.

Garantiza:

- Documentación de los modelos

- Registro automático de las decisiones

- Posibilidad de análisis retrospectivo de los modelos

Analítica en acción: ejemplos prácticos que importan

De hecho, transformación del crédito en LATAM gracias a datos alternativos ya se ha puesto en marcha. Y el análisis del riesgo crediticio aporta beneficios reales en este proceso.

A continuación encontrará casos concretos de su aplicación en áreas clave, desde la gestión de riesgos hasta la lucha contra el fraude.

#1. Gestión de riesgos de crédito

Los sistemas analíticos modernos utilizan inteligencia artificial en scoring crediticio. Esta tecnología permite analizar datos históricos y de comportamiento en tiempo real.

Con este enfoque se puede:

- reducir el tiempo de tramitación de las solicitudes de horas o incluso días a unos pocos minutos;

- detectar rápidamente los cambios en el perfil de riesgo del cliente y descubrir el fraude en una fase temprana;

- adaptar las condiciones de crédito de acuerdo con el nivel de riesgo establecido del prestatario.

Por ejemplo, el sistema de scoring RiskSeal utiliza el rastro digital de los posibles prestatarios para evaluar los riesgos en tiempo real. Analiza datos sobre dispositivos, comportamiento, suscripciones y actividad IP.

Esto permite identificar perfiles sospechosos incluso antes de examinar la solicitud y adaptar la oferta sobre la marcha.

#2. Conocimiento profundo del cliente

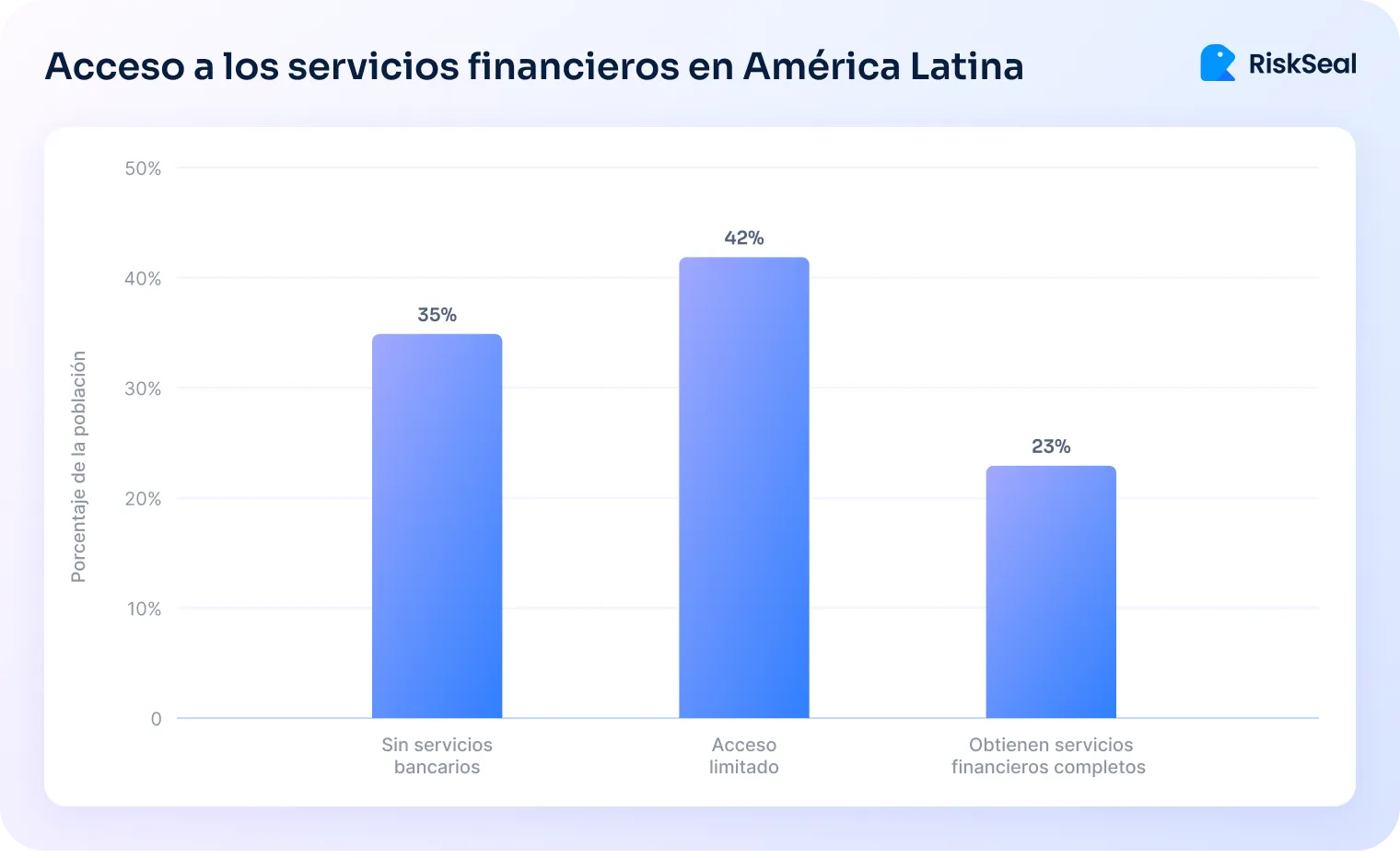

La inclusión financiera en LATAM deja mucho que desear. Una gran parte de la población de esta región no tiene historial crediticio.

Según datos de eMarketer, el 77% de los habitantes de los países latinoamericanos no tiene acceso a servicios bancarios o tiene un acceso limitado a ellos:

Sin embargo, estos clientes suelen tener solvencia. Y el análisis, junto con datos alternativos, permite darles acceso al crédito.

Lo explicaremos con el ejemplo de RiskSeal. La plataforma analiza más de 400 parámetros, incluyendo datos sobre el dispositivo, la geolocalización y la actividad en Internet.

Esto ayuda no solo a identificar a los prestatarios poco fiables, sino también a reconocer a los clientes solventes. Incluso si antes eran invisibles para los prestamistas.

#3. Detección de fraudes en tiempo real

El fraude en los préstamos es uno de los principales problemas del sector financiero en Latinoamérica. Esto se ha hecho especialmente evidente con el desarrollo de los préstamos digitales.

Las estafas más comunes son:

- Falsificación de datos personales (identity fraude)

- Uso de perfiles robados

- Falsificación de documentos

La analítica y los modelos de aprendizaje automático permiten:

- Detectar anomalías en el comportamiento de los usuarios

- Rastrear el rastro digital a lo largo de varios años

- Verificar la coherencia y verosimilitud de los datos

Falsificar la información personal y los documentos es barato y sencillo. Sin embargo, falsificar un historial digital de varios años es imposible.

Por eso, el análisis de la huella digital del solicitante y el enriquecimiento de los registros con datos alternativos son componentes fundamentales en la lucha contra el fraude.

#4. Medición y mejora del desempeño del portafolio

La analítica permite medir y mejorar continuamente los indicadores clave de la cartera crediticia:

1. Nivel de impagos. Se reduce significativamente gracias a una scoring crediticia más precisa y a la detección temprana del fraude.

2. AUC (indicador de precisión de los modelos). La incorporación de datos alternativos desempeña un papel especialmente importante.

3. Tiempo de tramitación de la solicitud. Las decisiones sobre las solicitudes de crédito se toman mucho más rápido. Esto tiene un impacto positivo en la experiencia del usuario y reduce los costes operativos.

Los clientes de RiskSeal que han implementado análisis avanzados con fuentes alternativas observan lo siguiente:

- Aumento del AUC de 0,65 a 0,75. Se trata de una mejora significativa en la calidad del modelo de scoring crediticio.

- Reducción de los impagos en un 20-25%. Esto es fundamental para la rentabilidad de las operaciones crediticias.

¿Qué determina el futuro del crédito en los países de LATAM?

En el contexto del desarrollo de la infraestructura digital, las innovaciones en el ámbito del análisis de datos no solo son deseables, sino necesarias.

A continuación, se presentan cuatro tendencias que ya están configurando el futuro del scoring crediticio en Latinoamérica:

Tendencia #1. Inteligencia artificial en scoring crediticio

Los modelos de IA se utilizan cada vez más para evaluar con mayor precisión los riesgos crediticios.

Utilizan análisis de comportamiento, reconocimiento de anomalías y señales predictivas.

Esto reduce el número de errores en la toma de decisiones sobre las solicitudes.

Tendencia #2. Uso de datos alternativos

El scoring crediticio basado en datos tradicionales está perdiendo su monopolio.

Los prestamistas apuestan cada vez más por:

- Banca abierta (acceso directo a las transacciones de los clientes)

- Actividad de pago digital (comercio electrónico, P2P, monederos móviles)

- Datos biométricos (como parte de la identificación del prestatario)

Esto amplía el alcance a clientes sin historial crediticio y contribuye a una toma de decisiones más rápida.

Tendencia #3. Cloud & SaaS para democratizar la analítica de riesgos

Anteriormente, los sistemas analíticos avanzados solo estaban al alcance de los grandes bancos.

Ahora, las plataformas en la nube y los servicios SaaS están cambiando las reglas del juego.

Hacen que la implementación de la analítica sea accesible incluso para las microfinancieras, proporcionando la flexibilidad, la escalabilidad y la reducción de costes necesarias.

Tendencia #4. Automatización regulatoria (RegTech)

El cumplimiento de los requisitos normativos es una parte fundamental del negocio crediticio.

Y aquí es donde entra en escena RegTech, un conjunto de tecnologías y de soluciones digitales para automatizar esta tarea.

Con su ayuda, es posible realizar un seguimiento de los cambios en la legislación, almacenar datos para auditorías posteriores y crear informes de conformidad con las normas de los reguladores locales.

Fuentes clave de datos alternativos en Latinoamérica según RiskSeal

El sistema de scoring RiskSeal se centra en enriquecer los scorecarts de las entidades de crédito con datos obtenidos mediante el análisis de la huella digital de los posibles prestatarios.

Estas son las principales fuentes utilizadas para obtener datos alternativos:

- Búsqueda por correo electrónico. Una vez que recibimos el e-mail del solicitante del prestamista, buscamos todas las cuentas registradas en plataformas online globales y locales.

También determinamos la antigüedad del buzón de correo y rastreamos los casos de spam y la inclusión de la dirección en listas negras.

- Búsqueda por número de teléfono. Las mismas comprobaciones se realizan con el número de teléfono. Buscamos cuentas relacionadas, determinamos el tipo de número (desechable, tarjeta SIM virtual, etc.).

A continuación, comprobamos su presencia en bases de datos de alto riesgo y comparamos el código del país y la dirección IP del dispositivo.

- Búsqueda por dirección IP. Conociendo la dirección IP del dispositivo del solicitante, podemos determinar el país en el que se encuentra.

Además, el sistema permite rastrear su dirección aproximada. De este modo, podemos establecer desde dónde se envió la solicitud (vivienda, edificio de oficinas, hospital, centros penitenciarios, etc.).

- Análisis de la huella digital. Como resultado, nuestros clientes obtienen más de 400 puntos de datos sobre el prestatario potencial.

También tienen a su disposición un scoring crediticio digital listo para usar, que supera en precisión al tradicional.

- Verificación de identidad. La plataforma implementa métodos innovadores para identificar al prestatario.

Se trata de:

- Face Match - comparación de avatares y verificación de la identidad de las personas que aparecen en las imágenes.

- Name match - comparación de los nombres indicados en diferentes perfiles.

- Location match - búsqueda de las coordenadas exactas del solicitante.

El análisis de huellas digitales de RiskSeal permite a los prestamistas de LATAM combatir eficazmente el fraude, mejorar la precisión de la evaluación de la solvencia y la personalización de las ofertas de crédito.