Plataforma de Calificación Crediticia Digital para Mercados Emergentes

Solución basada en API para la calificación crediticia en tiempo real, impulsada por el análisis de la huella digital.

Beneficios clave de utilizar software de calificación crediticia alternativa

Proporcione préstamos con confianza en los mercados emergentes

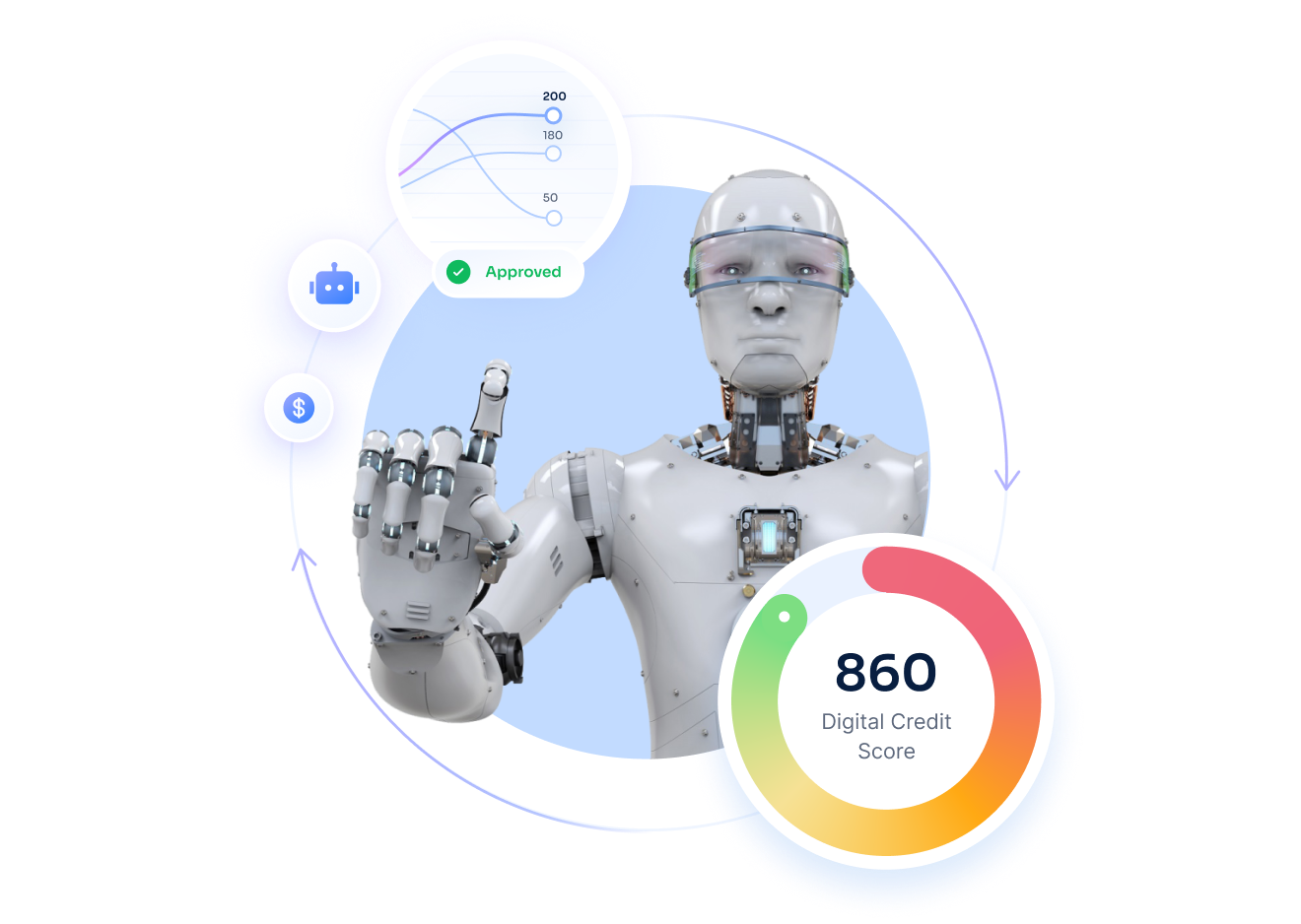

Software impulsado por IA

para la calificación crediticia en tiempo real

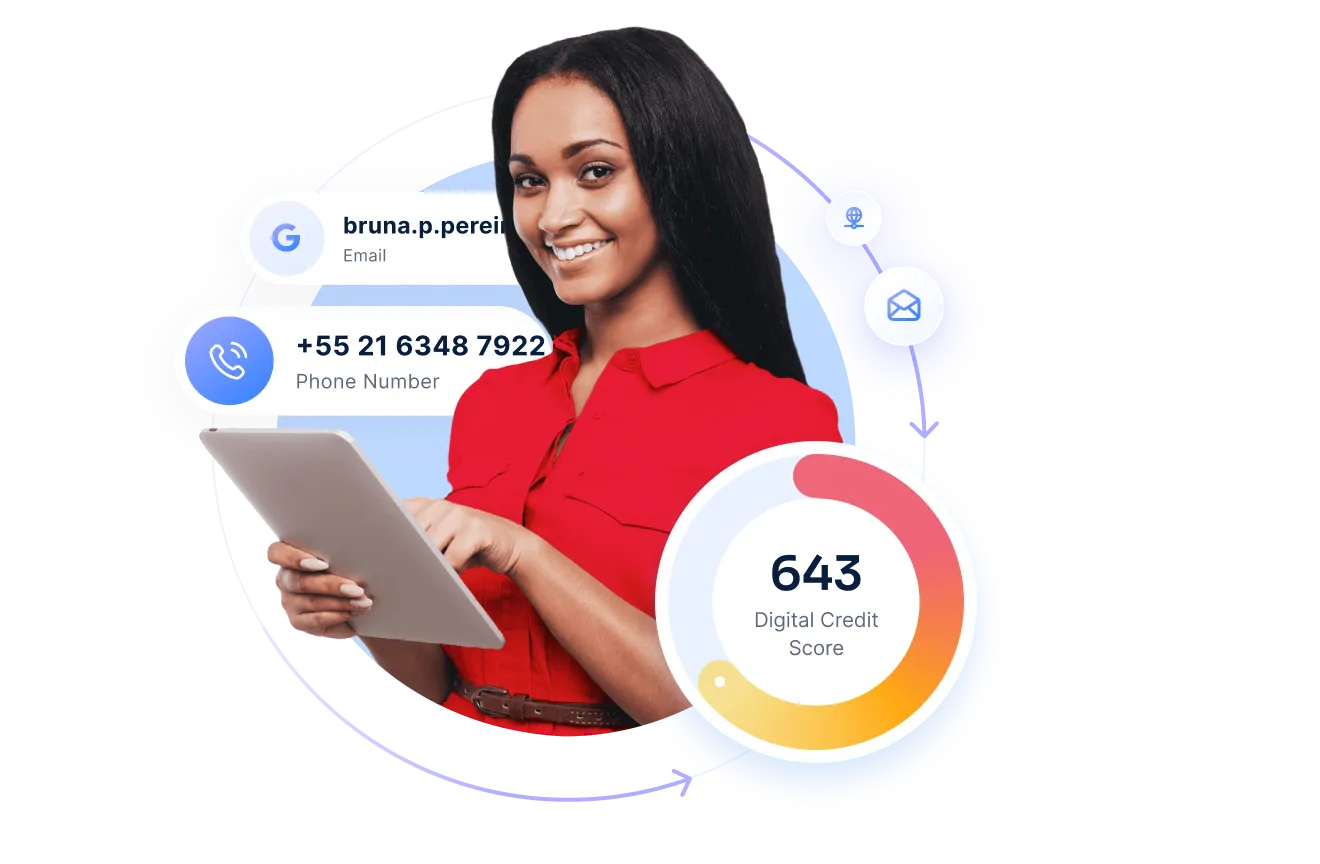

Nuestra solución de Puntaje de Crédito Digital, una plataforma para scoring de créditos avanzada, evalúa la huella digital del prestatario analizando datos como correo, teléfono, IP, nombre, ubicación y foto en más de 200 plataformas en línea.

Con una sola llamada a la API, RiskSeal proporciona a los prestamistas más de 400 datos sobre los clientes, un perfil detallado del cliente y un puntaje de сrédito digital listo para usar.

El impacto de RiskSeal solución

de Puntaje de Crédito Digital

Approved customer base growth

Identification of trustworthy customers from high-risk ones, even with low or no credit rating.

Proactive default prevention

Stop defaulting loans before they happen and avoid the cost of debt collection, or loss from no repayment.

Credit risk reduction

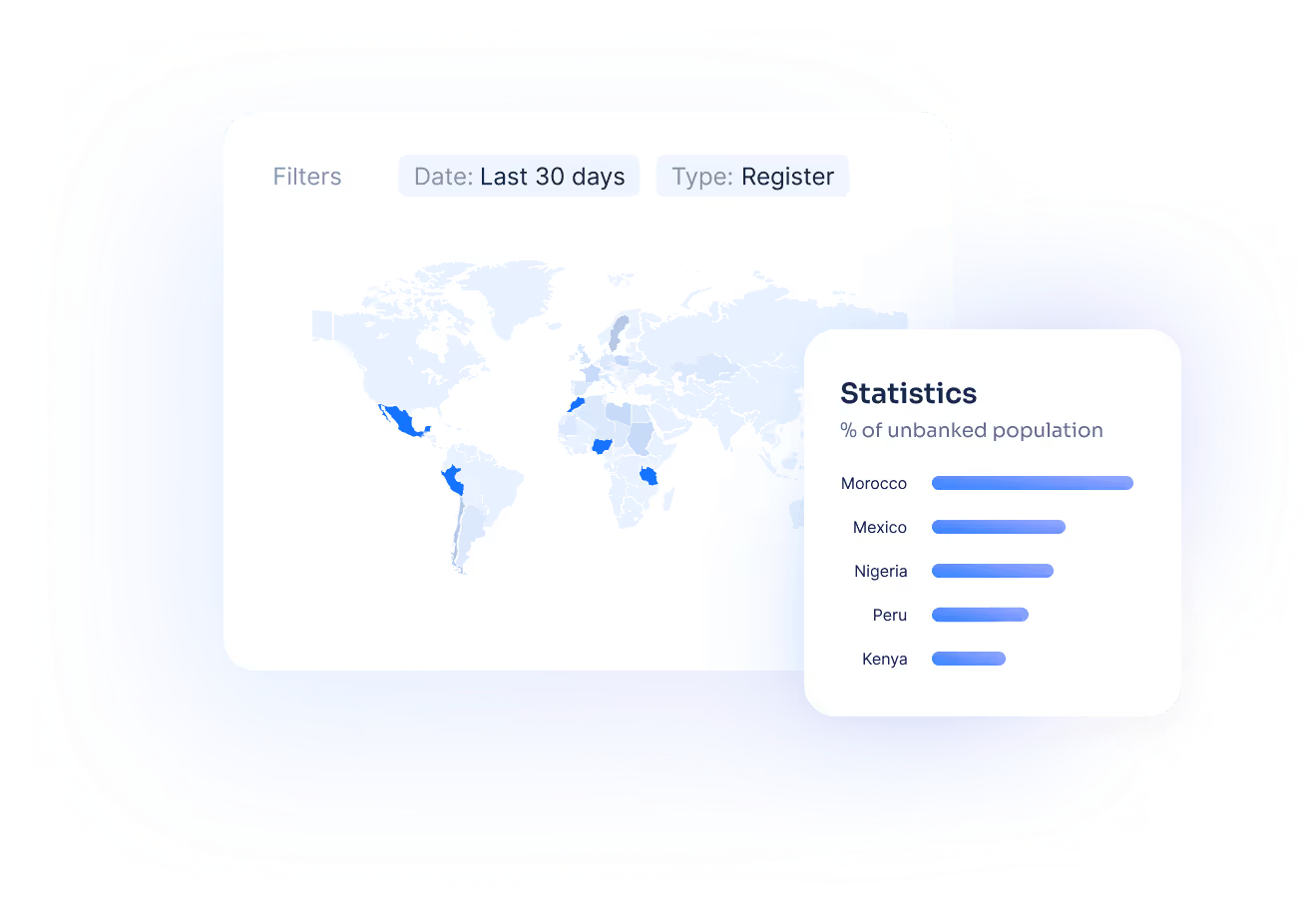

Real-time, accurate, and extensive data to spot default risk, even in underbanked areas or without access to a credit bureau.

Expansión del mercado

Entra en nuevos mercados utilizando una herramienta de calificación crediticia para llegar a poblaciones no bancarizadas y sub-bancarizadas.

Menor coste del riesgo

Aproveche la capacidad predictiva de AI y ML para mejorar las tarjetas de puntuación digital, reduciendo el costo del riesgo.

Gran UX

Reduzca el tiempo de decisión de crédito de días a segundos con más de 300 datos de clientes en tiempo real.

Industrias a las que empoderamos con calificación crediticia en tiempo real

Préstamos en línea

RiskSeal ayuda a los prestamistas en línea a ir más allá de las verificaciones tradicionales utilizando más de 400 señales de datos alternativos.

Compra ahora, paga después (BNPL)

Nuestra solución de calificación crediticia respalda a los proveedores de BNPL con señales en tiempo real para evaluar la solvencia y detectar identidades sintéticas.

Neobancos

La solución de calificación crediticia digital de RiskSeal permite a los neobancos evaluar a los solicitantes en segundos, identificando rápidamente casos de alto riesgo y reduciendo los costos de incorporación.

Bancos

Para los bancos tradicionales, RiskSeal enriquece los informes de las centrales de crédito con datos alternativos. Al analizar huellas digitales, nuestro software de calificación crediticia reduce las aprobaciones erróneas.

Preguntas más frecuentes

¿Qué datos obtendré al usar la solución de Puntaje Digital de Crédito de RiskSeal?

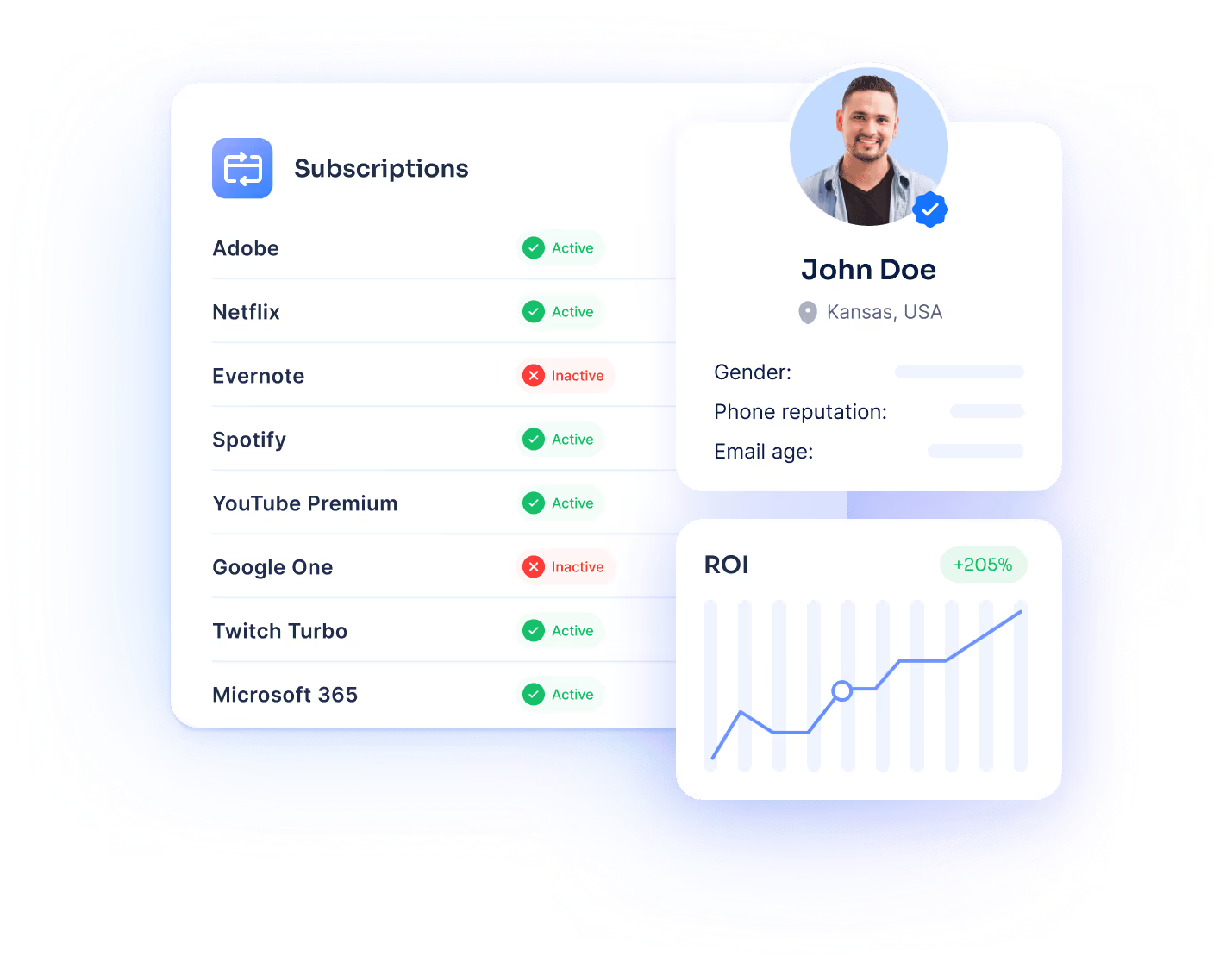

Al utilizar la solución de Puntaje Digital de Crédito de RiskSeal, los proveedores de tecnología financiera acceden a un conjunto de datos alternativos destinados a mejorar el proceso de evaluación del crédito, aplicando la ciencia de los datos para obtener resultados más precisos.

El servicio proporciona más de 400 puntos de datos a través del análisis de más de 200 plataformas en línea, incluidas las regionales. Garantizamos un análisis en profundo de la huella digital y el comportamiento financiero del prestatario.

¿Puede RiskSeal integrarse con mi sistema actual de procesamiento de préstamos?

Sí. RiskSeal puede integrarse fácilmente con el sistema de originación de préstamos existente a través de sus API, como un complemento eficaz de su módulo de gestión de riesgos.

¿Su solución de puntuación digital de crédito cumple con las regulaciones de privacidad?

Absolutamente. Nuestra solución de Puntaje de Crédito Digital está diseñada para cumplir estrictamente de las regulaciones de privacidad, asegurando el pleno cumplimiento tanto del Reglamento General de Protección de Datos (GDPR) como de la Ley de Privacidad del Consumidor de California (CCPA).

¿Recibiré un Puntaje Digital de Crédito completo?

Sí, lo obtendrá. Nuestro sistema proporciona un puntaje de crédito digital totalmente evaluado que refleja la solvencia de la persona.

¿Cuánto tiempo tarda normalmente la tramitación de una solicitud?

Cada solicitud se procesa en tiempo real, y generalmente tarda entre 5 y 12 segundos. La velocidad depende de las plataformas regionales habilitadas para su cuenta y de la complejidad del perfil especialmente cuando el complemento de reconocimiento facial está activado.

How RiskSeal can improve the default ratio?

How does the integration with RiskSeal look like?

Can you provide examples of the digital and social footprint RiskSeal provides?

Does RiskSeal flag bad customers across the region?