Puntaje de Crédito Alternativo vs Tradicional: Diferencias Clave en América Latina

Descubre las diferencias entre datos tradicionales y alternativos y cómo transforman la evaluación crediticia en América Latina.

El puntaje de crédito tradicional, basado en el historial crediticio y los indicadores financieros formales, ha sido durante mucho tiempo el estándar de referencia para las instituciones financieras de todo el mundo.

Sin embargo, en la práctica, no siempre refleja la solvencia real de los prestatarios. Esto es especialmente cierto en mercados emergentes como América Latina, donde muchos habitantes carecen de historial crediticio, de ingresos oficiales o de acceso a servicios bancarios.

Como resultado, los prestamistas pierden clientes potencialmente fiables y se ven obligados a trabajar con conjuntos de datos limitados, insuficientes para evaluar con precisión a los solicitantes. La solución a este problema pasa por recurrir a un proveedor de los datos alternativos.

En este artículo se abordará en qué se diferencia el puntaje de crédito alternativo de los modelos tradicionales y cómo ayuda a los prestamistas de LATAM a ampliar el acceso a la financiación, mejorar la precisión de la evaluación de los riesgos y prevenir eficazmente el fraude.

¿Qué es el puntaje de crédito tradicional y cuáles son sus limitaciones?

El sistema tradicional de scoring crediticio es un sistema clásico de evaluación de la solvencia basado en los datos de las agencias de historiales crediticios.

En este marco, las entidades financieras analizan:

- Historial de los pagos

- Nivel de endeudamiento

- Duración del historial crediticio

- Tipos de los productos crediticios utilizados

Tras el análisis, se calcula la calificación crediticia del solicitante y, en función de ella, se toma la decisión de conceder o denegar el crédito.

El ejemplo más conocido de este enfoque es el modelo FICO. Funciona de la siguiente manera:

Estos sistemas funcionan bien si el prestatario tiene un historial crediticio extenso. Sin embargo, si no lo tiene o es limitado, la precisión de la evaluación disminuye drásticamente.

Después de todo, cualquier situación financiera atípica se percibe automáticamente como un alto riesgo.

Como resultado, el puntaje de crédito tradicional a menudo excluye:

- Solicitantes sin historial crediticio

- Grupos de población con bajos ingresos

- Participantes en la economía informal y los trabajadores autónomos

- Migrantes

- Jóvenes y los prestatarios principiantes

¿Por qué la mitad de LATAM sigue fuera del sistema bancario?

Este problema es especialmente relevante en muchos países de América Latina, como México, Brasil, Colombia, Perú, etc.

La razón es que una parte significativa de la población trabaja de manera informal, obtiene ingresos de forma irregular o utiliza efectivo en lugar de las cuentas bancarias.

Eche un vistazo a las estadísticas que lo confirman:

- Alrededor del 50 % de los habitantes de Perú no tienen cuentas bancarias. De ellos, más del 95 % trabaja fuera del ámbito formal.

- En Argentina, la situación es aún más lamentable. Aquí, el 55 % de la población no tiene acceso a servicios bancarios.

- El 32 % de los mexicanos de entre 18 y 70 años no tiene acceso al sector financiero tradicional.

- En Brasil, esta cifra es ligeramente inferior, pero también impresionante: el 21 % de los habitantes del país no tiene productos bancarios.

Además, en esta región hay muchas personas que trabajan por cuenta propia, autónomos, propietarios de microempresas y participantes en la economía gig.

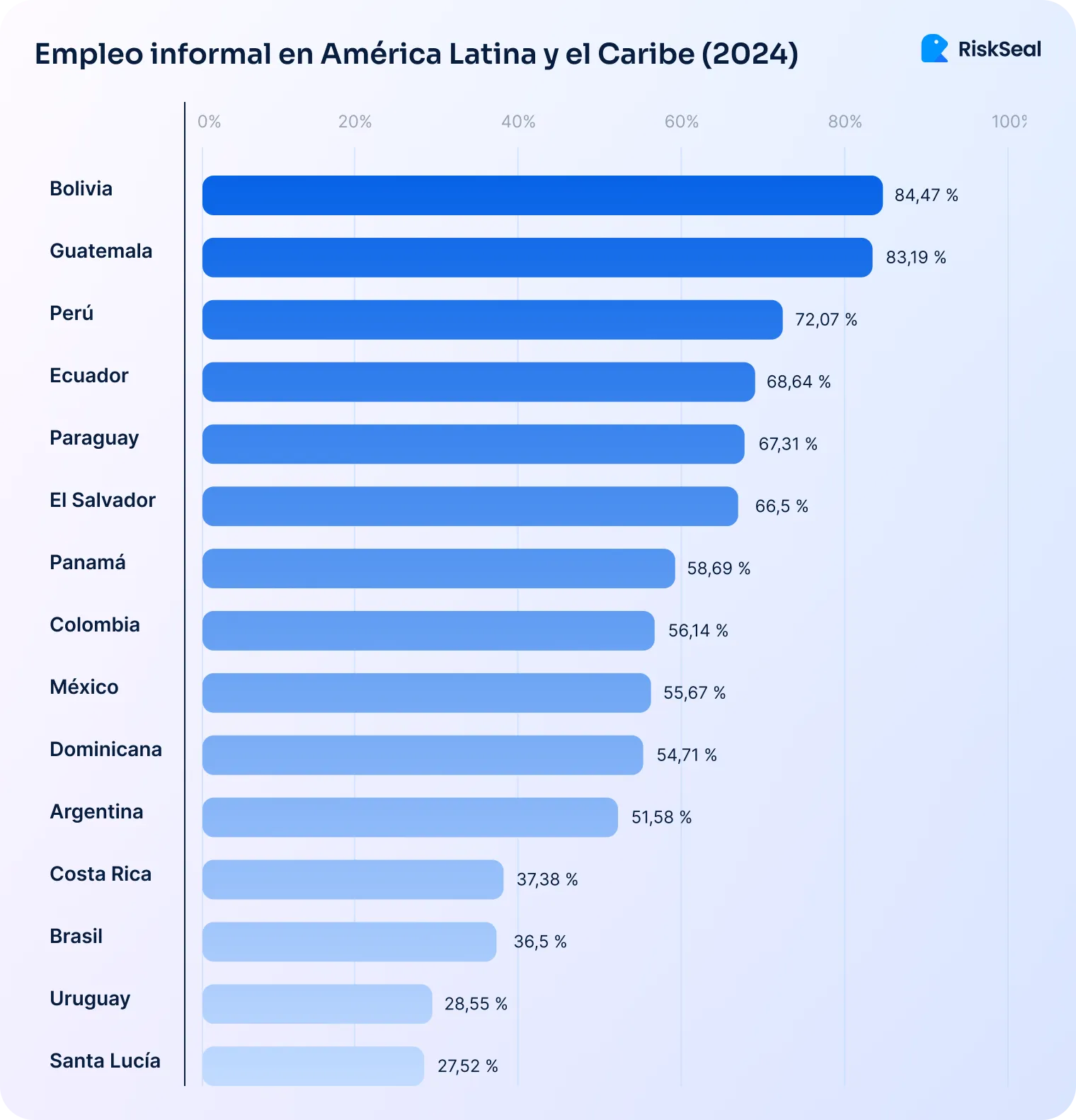

En algunos países de LATAM, el porcentaje de empleo informal supera el 80 %:

Todos ellos obtienen ingresos no oficiales, pero a menudo son solventes. Sin embargo, el sistema bancario clásico „no los ve”.

Concepto de puntaje de crédito alternativo

Se trata de un enfoque para evaluar la solvencia crediticia que complementa los sistemas de scoring tradicionales mediante el uso de alternative credit data.

Este concepto hace referencia a fuentes de información no estándar sobre el comportamiento y la disciplina financiera del prestatario.

Como datos de este tipo se pueden utilizar:

- Historial de los pagos de servicios de telecomunicaciones

- Facturas de los servicios públicos y del alquiler

- Pagos móviles y operaciones en monederos digitales

- Datos de las redes sociales y plataformas en línea

- Señales de comportamiento en los canales digitales

- Los datos psicométricos y las encuestas

Los modelos alternativos de evaluación se basan en dos principios clave:

1. Evaluación de riesgos mediante indicadores indirectos. La solvencia financiera del prestatario se determina a través de señales conductuales, transaccionales y digitales, que actúan como indicadores indirectos de la capacidad de pago.

2. Evaluación más completa. En lugar de un conjunto limitado de datos históricos, se utiliza un perfil integral del prestatario. Este tiene en cuenta su comportamiento financiero real y su actividad digital.

La diferencia clave entre la scoring alternativa y la tradicional radica en la propia filosofía de la evaluación.

El puntaje de crédito tradicional se centra en la experiencia previa con los productos bancarios. A menudo excluye a quienes no tienen dicha experiencia.

El puntaje de crédito alternativo, por el contrario, se centra en el comportamiento actual y la fiabilidad potencial del prestatario.

Es precisamente este cambio lo que convierte a la scoring alternativa en una herramienta importante para ampliar el acceso a la financiación en LATAM y en una evolución lógica de las plataformas de calificación crediticia modernas.

¿Cómo funciona el puntaje de crédito alternativo? Principales métodos y fuentes de datos

Por lo tanto, el enfoque alternativo a la scoring crediticia se basa en la integración y el análisis de diversos datos sobre el prestatario.

En lugar de evaluar un único parámetro (el historial crediticio), se utiliza un modelo que tiene en cuenta señales digitales, de pago y de comportamiento.

¿Cuáles exactamente? Hablaremos de ello más adelante.

Huellas digitales de los usuarios

El aumento de la digitalización en los países de LATAM influye directamente en las posibilidades del análisis crediticio.

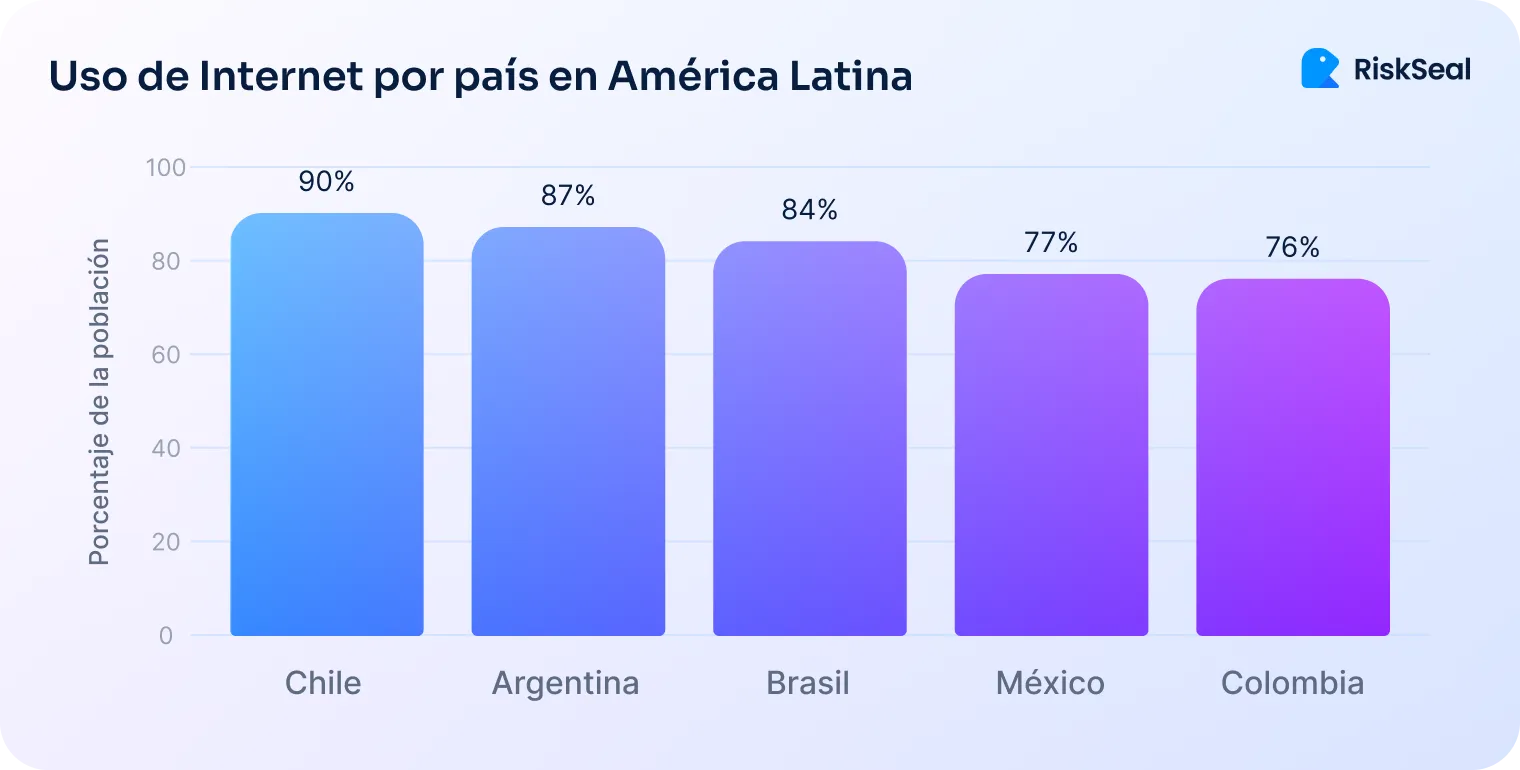

En esta región, el 78 % de la población utiliza Internet, y en algunos países (Argentina, Brasil) esta cifra supera el 80 %:

Y cada usuario deja un conjunto de señales digitales que pueden utilizarse para evaluar su solvencia crediticia.

En el análisis de la huella digital se utilizan los siguientes tipos de datos:

- Datos de e-mail. Se analiza la antigüedad del correo electrónico, la regularidad de su uso, el dominio y las posibles conexiones con fugas de datos o listas negras.

El uso prolongado y estable del correo electrónico suele indicar un nivel de riesgo más bajo.

- Datos del número de teléfono. El número de móvil es un identificador importante en LATAM, donde se espera que para 2030 el 90 % de la población tenga cobertura de operadores móviles.

Se comprueba el tipo de número (real o virtual), el país y el operador, así como la presencia del número en bases de datos de alto riesgo.

- Datos de ubicación. La comparación de la geolocalización del dispositivo, la dirección IP y los datos declarados ayuda a detectar discrepancias.

El uso de VPN, proxies o cambios bruscos de ubicación pueden considerarse indicios potenciales de fraude.

- Datos de redes sociales. Se tiene en cuenta la existencia y coherencia de los perfiles, la antigüedad de las cuentas y la información básica sobre la formación y la actividad profesional.

Una presencia digital coherente aumenta el nivel de confianza. Especialmente en el caso de los prestatarios jóvenes y los autónomos.

- Datos de comercio electrónico. El historial de compras online, la frecuencia de las transacciones, el importe medio de los pedidos y los métodos de pago utilizados son indicadores indirectos de la solvencia y el comportamiento de los consumidores.

Se trata de una señal muy relevante para los países de la región latinoamericana. De hecho, está considerada como el mercado de comercio electrónico de más rápido crecimiento en el mundo: aquí, el 70 % de los adultos realizan compras online de forma activa.

- Datos sobre suscripciones de pago. La existencia de suscripciones activas, la regularidad de los cobros y la duración del uso de los servicios indican disciplina financiera y estabilidad de los ingresos.

En conjunto, estos datos conforman un perfil completo del prestatario y permiten a los prestamistas ir más allá del puntaje de crédito tradicional.

Algoritmos de aprendizaje automático y los modelos analíticos

El procesamiento de alternative credit data resulta inviable sin el uso de inteligencia artificial (IA) y aprendizaje automático.

Estas tecnologías permiten escalar los modelos de scoring, identificar patrones ocultos y mejorar la precisión en la evaluación del riesgo crediticio.

Para la concesión de crédito alternativo, se utilizan los siguientes métodos:

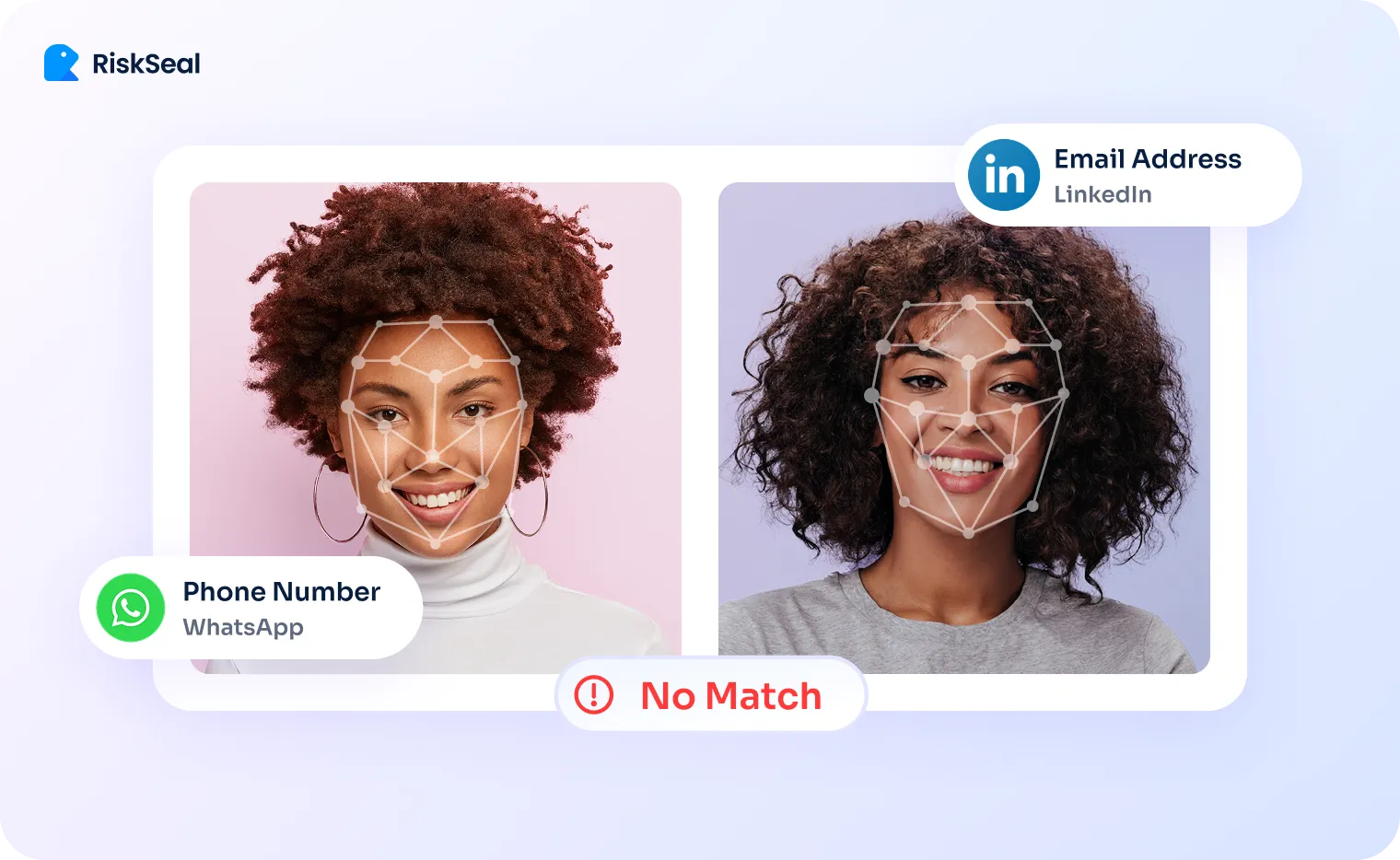

1. Cotejo de nombres. Análisis de la consistencia del nombre del usuario en distintas plataformas para detectar identidades sintéticas o fraudulentas.

2. Reconocimiento facial. Comparación de imágenes obtenidas de fuentes abiertas con el fin de identificar inconsistencias.

3. Detección de anomalías. Análisis de patrones de comportamiento atípicos que pueden indicar fraude o un mayor riesgo de incumplimiento.

Estos métodos permiten automatizar la toma de decisiones y reforzar la eficacia de los mecanismos antifraude en el crédito digital.

Datos de pago fuera de los productos crediticios

Otro componente clave del scoring alternativo son los datos de pago provenientes de los sistemas externos:

- pagos de servicios públicos y alquiler;

- facturas de telefonía móvil e internet;

- primas de seguros;

- suscripciones digitales recurrentes y otros gastos periódicos.

Un historial de pagos puntuales y consistentes constituye un indicador fiable de la responsabilidad financiera del prestatario.

Señales de comportamiento del solicitante

La analítica conductual permite evaluar no solo la situación financiera, sino también el estilo de gestión del dinero en tiempo real. Esto resulta especialmente relevante para prestatarios con historial crediticio limitado o inexistente.

Las principales señales de comportamiento incluyen:

- Estabilidad en la estructura de gastos

- Disciplina en el pago de BNPL, microcréditos y facturas recurrentes

- Uso activo y responsable de aplicaciones financieras

- Cambios bruscos de comportamiento (solicitudes masivas, cancelación de suscripciones, picos de actividad)

El uso de estas señales permite a los prestamistas tomar decisiones más rápidas, precisas y justas. Esto reduce los riesgos y, al mismo tiempo, amplía el acceso al financiamiento.

Modelos personalizados para grupos específicos de prestatarios

El scoring alternativo también permite desarrollar modelos personalizados para segmentos que los bancos tradicionales suelen excluir:

- Freelancers

- Trabajadores de la gig-economía

- Prestatarios jóvenes

- Clientes con historial crediticio deteriorado

La consideración de las particularidades de los ingresos, el comportamiento y los hábitos digitales de estos segmentos hace que la evaluación del riesgo sea más precisa.

En la práctica, el puntaje de crédito alternativo se implementa como un proceso secuencial que consta de varias etapas:

- Recopilación de información.

- Limpieza y normalización de los datos.

- Evaluación del modelo.

- Toma de la decisión crediticia.

Al mismo tiempo, se presta especial atención a la protección de la privacidad, a la obtención del consentimiento del prestatario para el tratamiento de los datos y a la transparencia de los modelos utilizados.

Ventajas de los métodos alternativos de evaluación de la solvencia crediticia

La adopción de proveedores de datos alternativos para la calificación crediticia abre nuevas oportunidades tanto para las instituciones financieras como para los prestatarios:

1. Inclusión financiera

El puntaje de crédito alternativo amplía el acceso al crédito para personas que no cuentan con un historial crediticio tradicional.

Esto permite incorporar al sistema financiero a grupos de población previamente desatendidos.

2. Velocidad y escalabilidad

El uso de datos digitales y modelos automatizados posibilita decisiones crediticias rápidas, lo que resulta especialmente relevante para los microcréditos y el crédito online.

3. Mayor precisión en la previsión del riesgo

Gracias al análisis de datos no convencionales, los prestamistas pueden evaluar con mayor exactitud la capacidad de pago de prestatarios de todos los segmentos, incluidos los trabajadores autónomos, freelancers y participantes de la gig-economía.

4. Relevancia para mercados en desarrollo

En los países de LATAM, caracterizados por una alta proporción de empleo informal y bajos niveles de inclusión bancaria, el scoring alternativo contribuye a cerrar la brecha en el acceso a los servicios financieros.

5. Mejora de la calidad del portafolio

Con una configuración adecuada de los modelos, es posible reducir los niveles de morosidad y optimizar de forma más precisa la gestión del riesgo en los microcréditos.

De este modo, el uso del puntaje de crédito alternativo permite ampliar simultáneamente el acceso al crédito, acelerar los procesos de toma de decisiones y mejorar la previsión de los riesgos.

5 peligros ocultos del scoring alternativo que nadie te cuenta

A pesar de las ventajas del scoring alternativo, su implementación conlleva una serie de riesgos y desafíos:

1. Privacidad de los datos y consentimiento

Los prestatarios pueden no comprender plenamente qué datos se recopilan y cómo se utilizan.

2. Sesgos y equidad

Incluso las fuentes alternativas de información pueden contener elementos de discriminación implícita, lo que puede dar lugar a evaluaciones injustas o a la exclusión de determinados grupos.

3. Transparencia y explicabilidad

Los algoritmos de tipo „caja negra” dificultan la comprensión de los motivos de la aprobación o del rechazo de un crédito.

4. Cuestiones regulatorias y legales

En países con marcos insuficientes de protección de datos, los prestamistas pueden enfrentar dificultades para cumplir con la normativa vigente.

5. Confiabilidad de los datos

Algunos indicadores indirectos pueden ofrecer señales imprecisas o incompletas sobre la capacidad real de pago del prestatario.

La implementación del scoring alternativo requiere un enfoque responsable.

Las principales prioridades siguen siendo la transparencia de los algoritmos, la protección de los datos y el control de la calidad de las fuentes utilizadas.

Ejemplos de la práctica global e historias reales de éxito

El scoring crediticio basado en alternative credit data está siendo adoptado por prestamistas digitales en todo el mundo.

Según estudios del sector, el mercado global de sistemas alternativos de scoring crediticio se estimó en 5,34 mil millones en 2026 y se prevé que alcance $20,01 mil millones en 2035.

Los líderes del sector son América del Norte y la región Asia-Pacífico, con participaciones de mercado del 42 % y 38 %, respectivamente.

Entre las empresas fintech de América Latina y África también se observa un creciente interés por métodos no tradicionales de evaluación.

No obstante, la adopción avanza a un ritmo algo más lento debido a limitaciones tecnológicas y regulatorias.

La expansión del puntaje de crédito alternativo contribuye a ampliar el acceso al crédito para determinados grupos de la población, en particular:

1. Jóvenes prestatarios. El seguimiento del comportamiento en canales digitales (pagos, suscripciones) permite evaluar la disciplina financiera.

2. Migrantes. Las transacciones a través de billeteras móviles y los pagos de alquiler ayudan a identificar la capacidad de pago sin necesidad de contar con un historial crediticio local.

3. Freelancers y trabajadores de la gig-economía. El análisis de datos digitales permite tener en cuenta ingresos no formales y, a menudo, inestables.

4. Pequeños empresarios. Los pagos online y otros rastros digitales facilitan la evaluación de la capacidad de pago de los créditos.

Historia de éxito. En Estados Unidos, el uso de datos de alquiler y de servicios públicos incrementó la inclusión de inquilinos y jóvenes prestatarios en un 10-12 %. Al mismo tiempo, los prestamistas observaron una mejora en la precisión de la evaluación del riesgo.

¿Por qué los alternative credit data son importantes para la región de LATAM?

Los países de América Latina enfrentan una serie de desafíos relacionados con el acceso al crédito. Entre los principales se encuentran:

- La naturaleza informal del crédito. Una gran parte de la población no cuenta con cuentas bancarias formales, lo que dificulta el acceso a los productos crediticios tradicionales. Además, muchas personas utilizan efectivo para realizar pagos, lo que reduce su visibilidad financiera para los prestamistas.

- La cobertura limitada de los burós de crédito. En muchos países de la región (Argentina, México, entre otros), más del 50 % de la población no tiene historial crediticio. Esto representa una barrera significativa para acceder al crédito.

- El empleo informal. La ausencia de ingresos estables entre freelancers y trabajadores por cuenta propia dificulta la evaluación bancaria tradicional.

- Una economía basada en el efectivo. Una encuesta realizada entre residentes de la región de LATAM muestra que el 70 % de los encuestados utiliza efectivo de forma regular, y el 30 % lo considera su método de pago prioritario. Esto limita las posibilidades de integración en el sistema bancario.

Las soluciones pueden provenir de sistemas alternativos de evaluación de la solvencia crediticia. Estos permiten:

- Otorgar crédito a solicitantes sin acceso a servicios bancarios.

- Abrir el acceso a microcréditos y créditos para pequeñas empresas.

- Incorporar a personas de la economía informal al sistema crediticio.

- Apoyar el desarrollo de las empresas fintech.

Este último punto adquiere una relevancia crítica en el contexto del rápido crecimiento del sector de tecnologías financieras en la región.

Brasil es considerado el líder del sector. En el país opera un gran número de empresas fintech, entre ellas Nubank, que atiende a más de 90 millones de clientes al año.

Sin embargo, a pesar de las tendencias positivas, en la región de LATAM existen algunos problemas. Y es necesario tenerlos en cuenta al implementar sistemas alternativos:

- Disponibilidad de los datos. En algunos países de la región, la información sobre los usuarios es limitada o no está estructurada.

- Marco regulatorio. La ausencia de regulaciones claras para trabajar con crédito alternativo puede convertirse en un obstáculo para el desarrollo de estos sistemas.

- Infraestructura digital. El acceso insuficiente a internet y a servicios digitales en algunas zonas remotas limita las posibilidades de recopilar datos alternativos.

- Confianza de los consumidores y educación financiera. Muchas personas no comprenden cómo funcionan los sistemas alternativos. Esto puede reducir el nivel de confianza en los prestamistas.

El puntaje de crédito alternativo abre nuevos horizontes para las instituciones financieras de América Latina. Sin embargo, es importante tener en cuenta las limitaciones existentes y hacer todo lo posible para superarlas.

¿Qué se necesita para la implementación? Mejores prácticas y recomendaciones

La implementación eficaz de modelos alternativos de evaluación de la solvencia crediticia requiere acciones coordinadas por parte de todos los actores del ecosistema: las instituciones financieras, los reguladores y los usuarios finales.

A continuación, encontrará recomendaciones que permitirán aprovechar al máximo los beneficios del puntaje de crédito alternativo.

El puntaje de crédito alternativo tiene el potencial de transformar de manera significativa el mercado crediticio en LATAM. Sin embargo, su implementación exitosa sólo es posible mediante una interacción responsable entre los prestamistas, los reguladores y la sociedad.

El futuro del scoring crediticio y la accesibilidad financiera

Los métodos alternativos de evaluación de la solvencia crediticia abren el camino hacia un financiamiento más inclusivo.

Permiten tener en cuenta el comportamiento real de los prestatarios más allá del historial crediticio tradicional.

Esto resulta especialmente relevante para regiones con una alta proporción de empleo informal y bajos niveles de inclusión bancaria, entre las cuales se encuentran los países de LATAM.

Al mismo tiempo, el potencial del puntaje de crédito alternativo sólo puede materializarse mediante un enfoque responsable.

Con el respeto de los principios de transparencia, protección de los datos y equidad de los modelos.

A medida que evolucionan la economía y los ecosistemas fintech (especialmente en América Latina), el scoring alternativo puede convertirse en una herramienta clave para democratizar el acceso al crédito.